Утверждены тарифы на коммунальные услуги на 2022 год

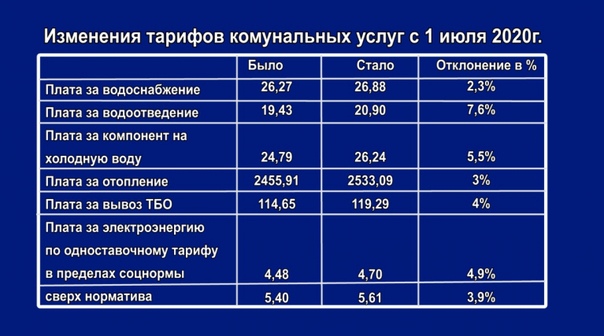

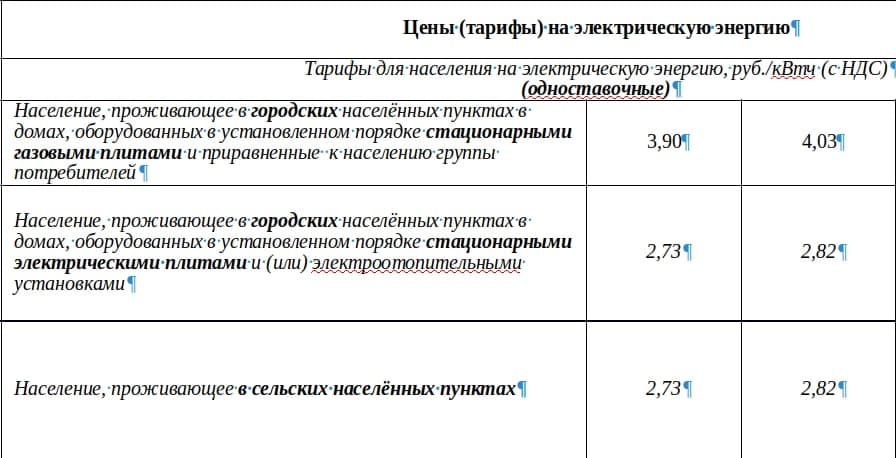

В Московской области утвердили тарифы на коммунальные услуги на 2022 год — до 1 июля платеж не изменится. Во втором полугодии средний рост платы для населения, проживающего в домах с газовой плитой составит 4,1% — это ниже уровня инфляции и ниже уровня, заданного на 2021 год для Подмосковья Правительством РФ. У населения, проживающего в домах с электрическими плитами рост составит 4,7%.

Скидка для населения, проживающего в сельской местности, будет сохранена на уровне прошлого года и составит 30%. Важный показатель для Подмосковья, так как треть населения проживает именно на такой территории. В целом рост платы на коммунальные услуги для ИЖС составит 3,8%.

Скидка для населения, проживающего в домах с электрическими плитами, будет ещё немного уменьшена и составит 25,5%.

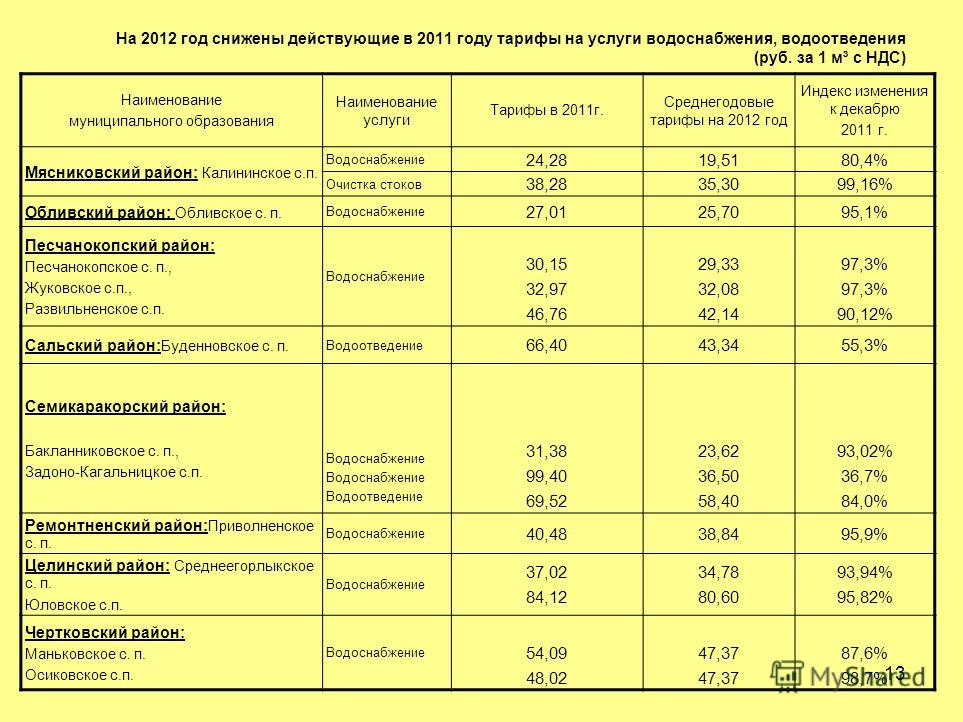

В 2021 году велась активная работа по модернизации коммунальной отрасли Московской области. Благодаря мероприятиям по переходу на единые тарифы, установлению льготных, объединению инфраструктуры на базе крупных поставщиков услуг и комплексного подхода к модернизации сетей удалось сдержать темпы роста тарифа на тепло, воду и стоки. В большинстве муниципалитетов плата изменится в пределах инфляции либо будет заморожена, а у 100 тысяч жителей тарифы будут снижены.

В настоящий момент информационные сервисы недоступны — ведётся работа по актуализации и приведению их к новым Распоряжением.

Ели у вас остались вопросы, то задайте их в специальной форме.

Ответ будет направлен на указанную вами электронную почту.

Как изменились тарифы с 1 июля в Московской области

В соответствии с законодательством Российской Федерации ежегодно с 1 июля происходит повышение тарифов. О том, как они изменятся, плата за какие коммунальные услуги регулируются государством и почему в Московской области еще сохраняется разброс в тарифах в разных населённых пунктах одного муниципального района рассказала председатель Комитета по ценам и тарифам Московской области Наталья Ушакова.

О том, как они изменятся, плата за какие коммунальные услуги регулируются государством и почему в Московской области еще сохраняется разброс в тарифах в разных населённых пунктах одного муниципального района рассказала председатель Комитета по ценам и тарифам Московской области Наталья Ушакова.

— Что ожидает жителей Подмосковья с 1 июля? На сколько подорожает каждая из коммунальных услуг?

— Ежегодное повышение цен (тарифов) ресурсоснабжающих организаций происходит в соответствии с основными параметрами социально-экономического развития Российской Федерации на соответствующий год.

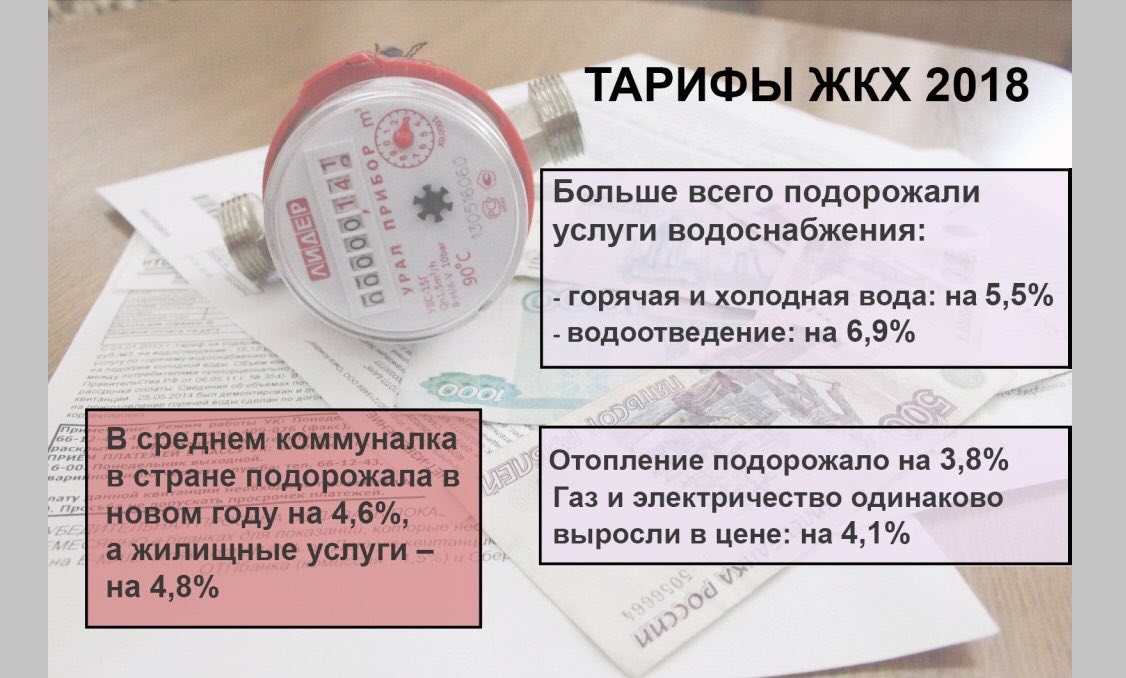

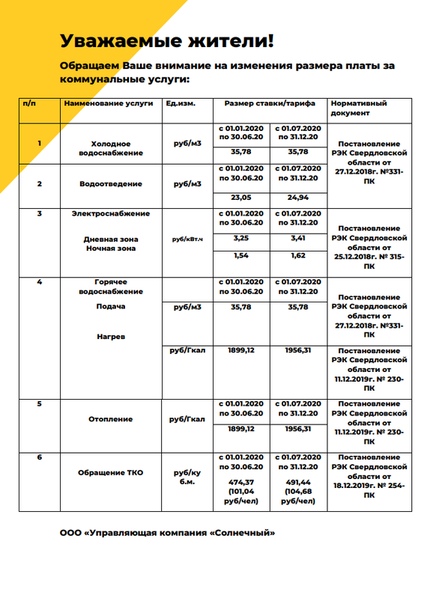

Для каждого региона страны на федеральном уровне ежегодно устанавливаются ограничения роста платы граждан. Для Московской области с 01.07.2018 года установлен средний индекс роста платы граждан за коммунальные услуги – 4,0%. Это означает, что средний рост совокупного платёжа за коммунальные услуги, включающие холодное и горячее водоснабжение, водоотведение, тепло-, электро- и газоснабжение при условии сохранения объёмов потребления на уровне прошлого аналогичного периода не должен превысить 4% в большей части муниципальных районов и городских округов Московской области (рост платы за содержание жилья не учитывается). Следует отметить, что в Подмосковье уже четвертый год подряд средний рост платы граждан за коммунальные услуги не превышает уровня инфляции. Будем сохранять данную тенденцию и в последующие годы.

Следует отметить, что в Подмосковье уже четвертый год подряд средний рост платы граждан за коммунальные услуги не превышает уровня инфляции. Будем сохранять данную тенденцию и в последующие годы.

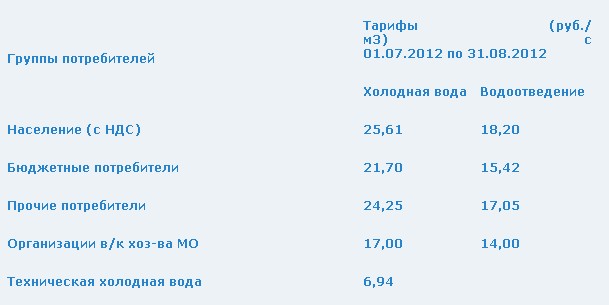

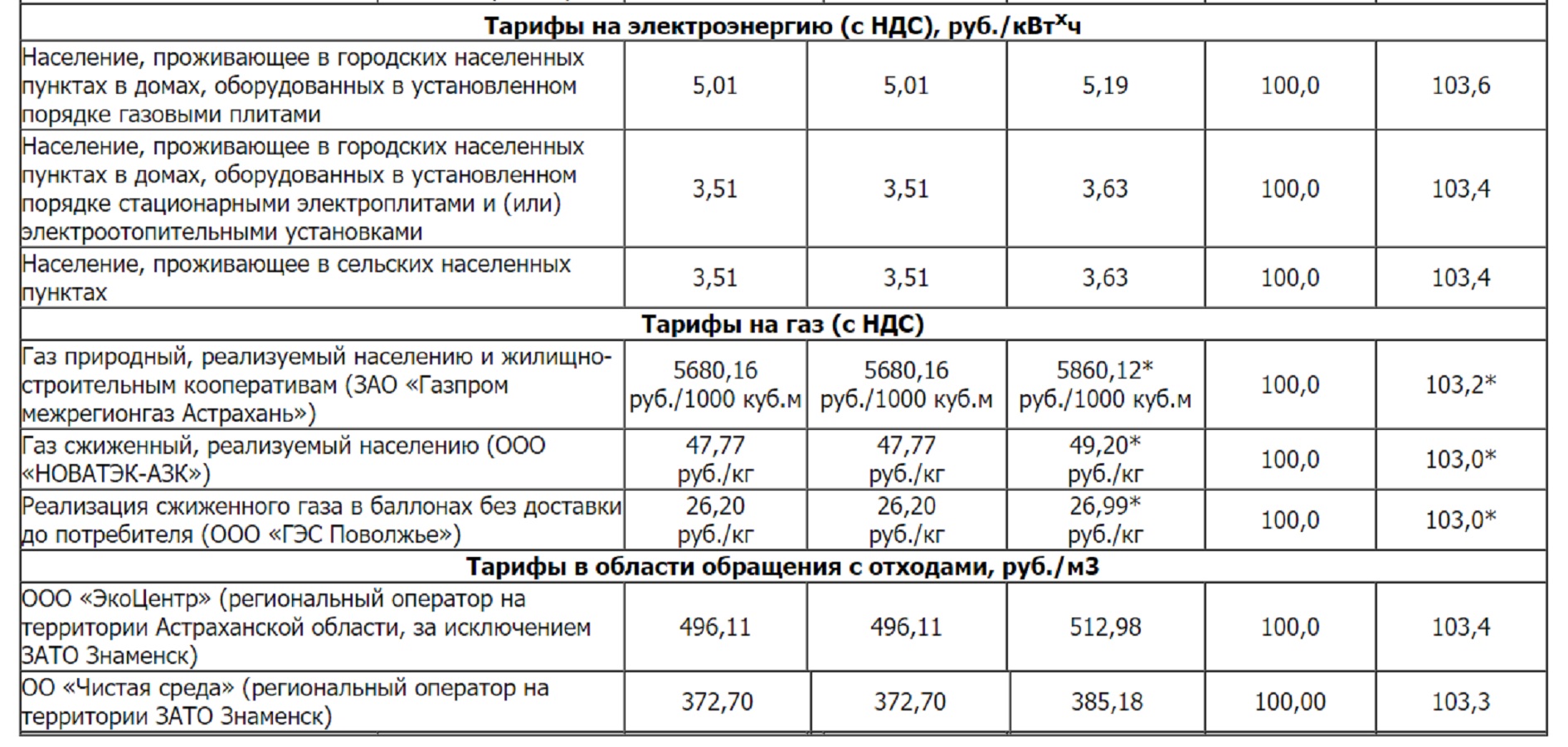

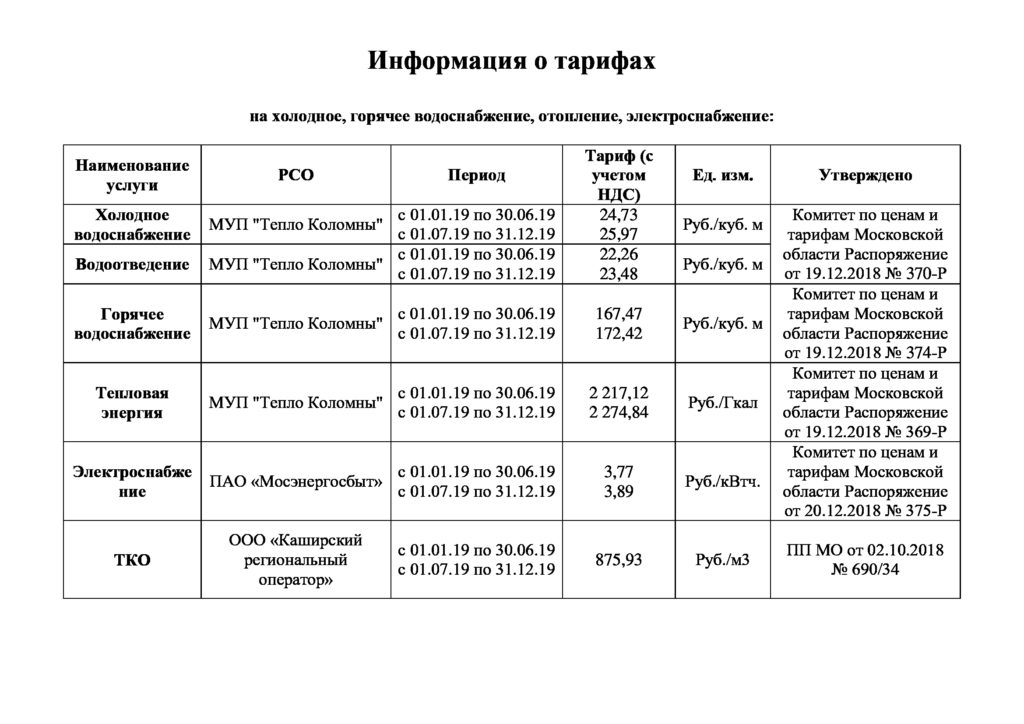

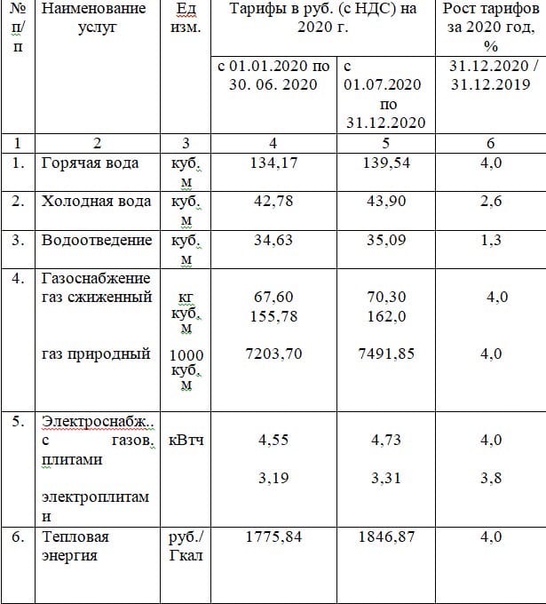

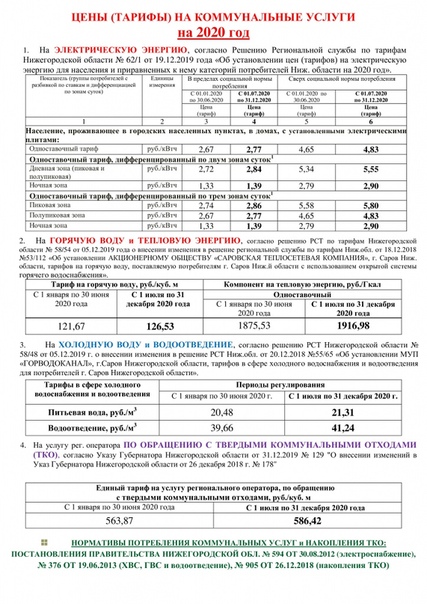

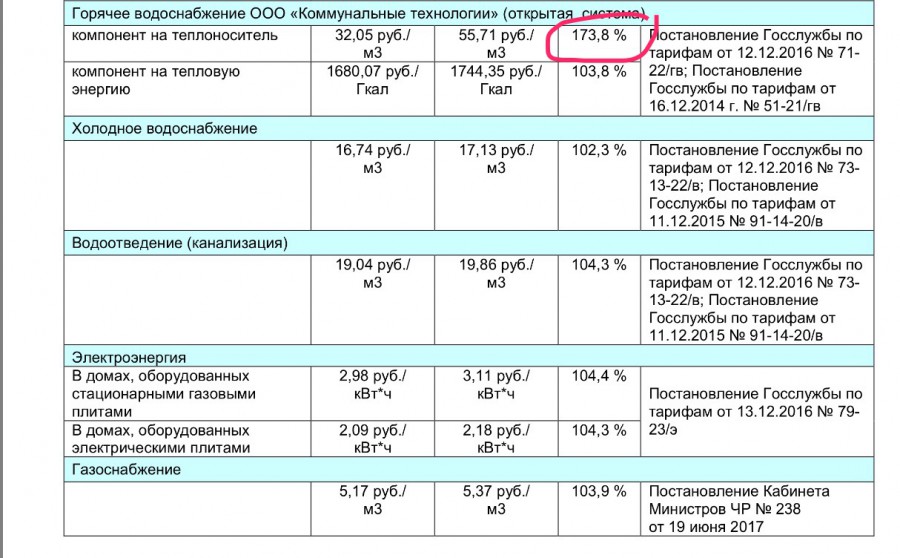

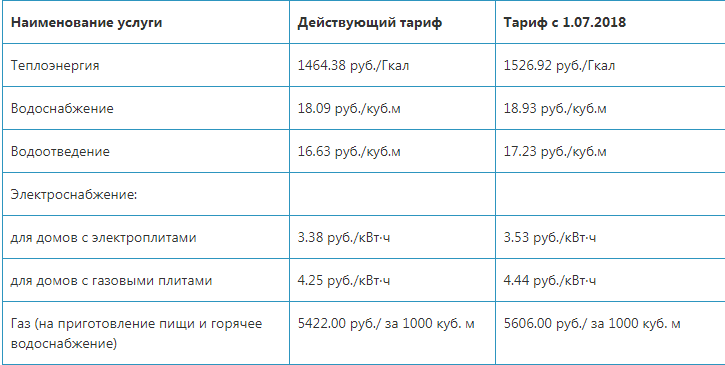

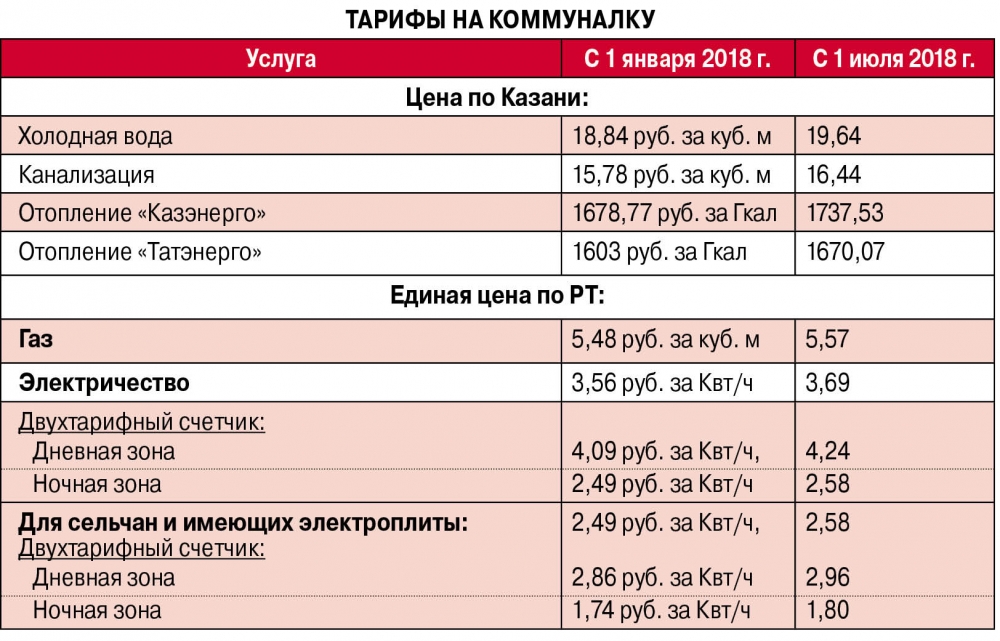

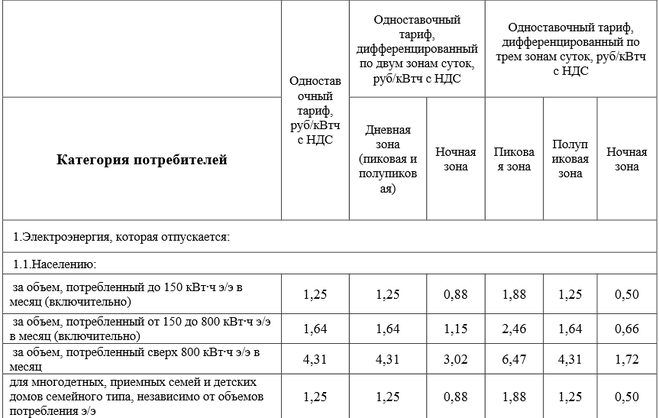

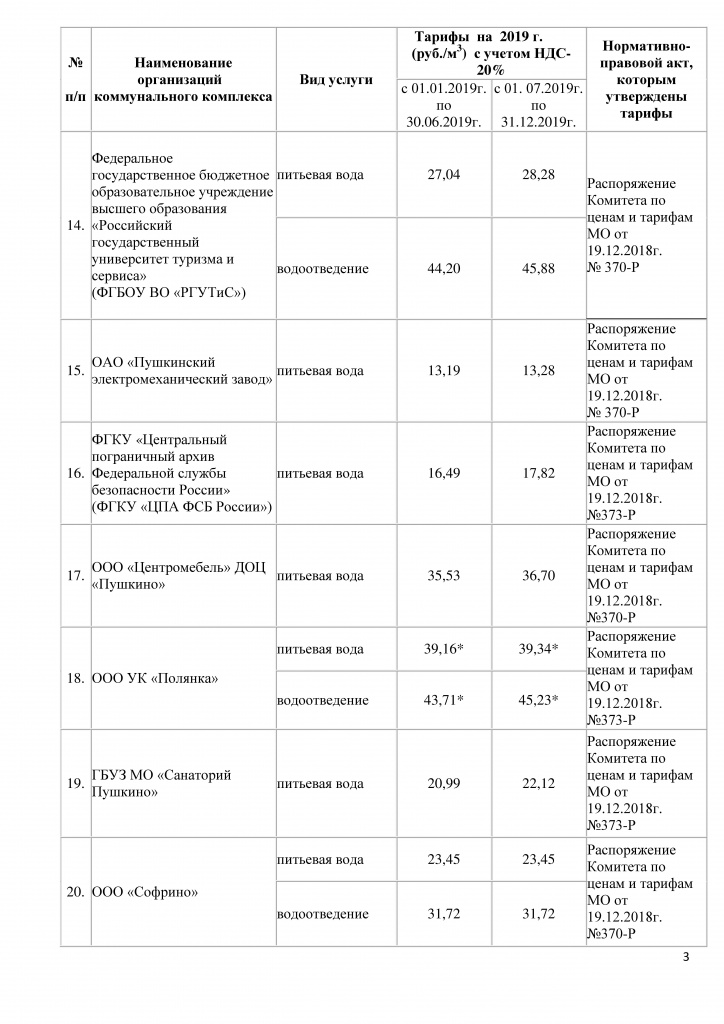

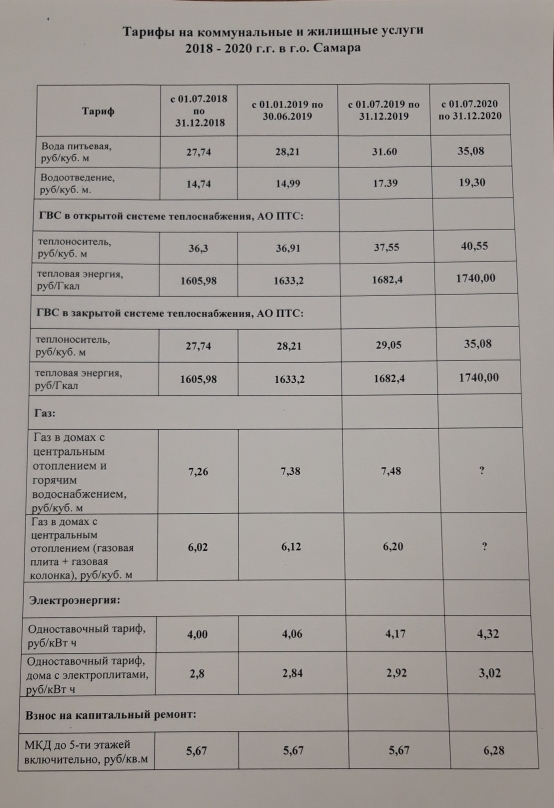

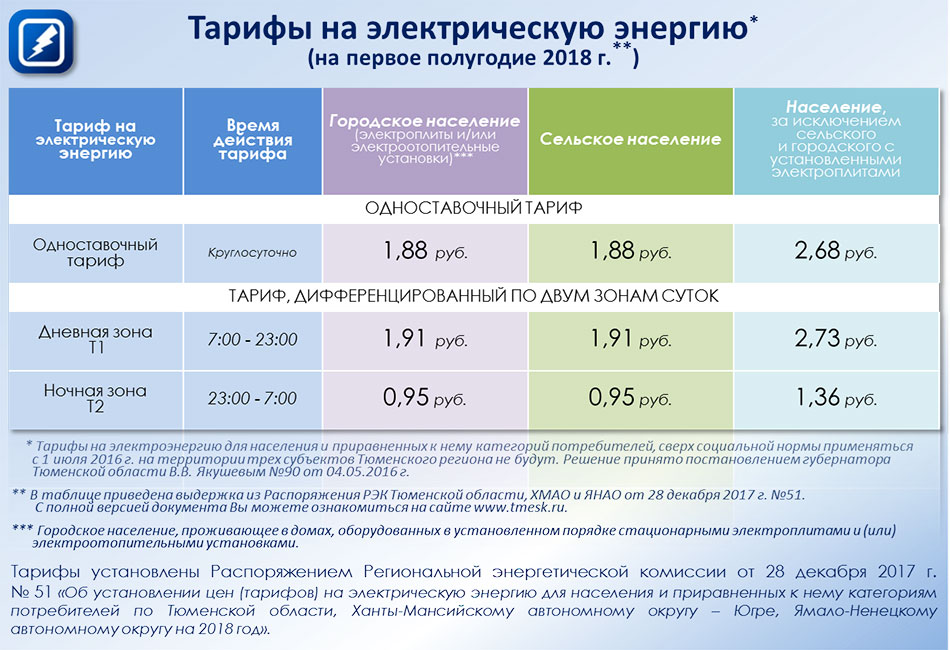

Рост тарифов в среднем по Московской области с 1 июля 2018 года:

— электроснабжение (для населения) – 5,0%;

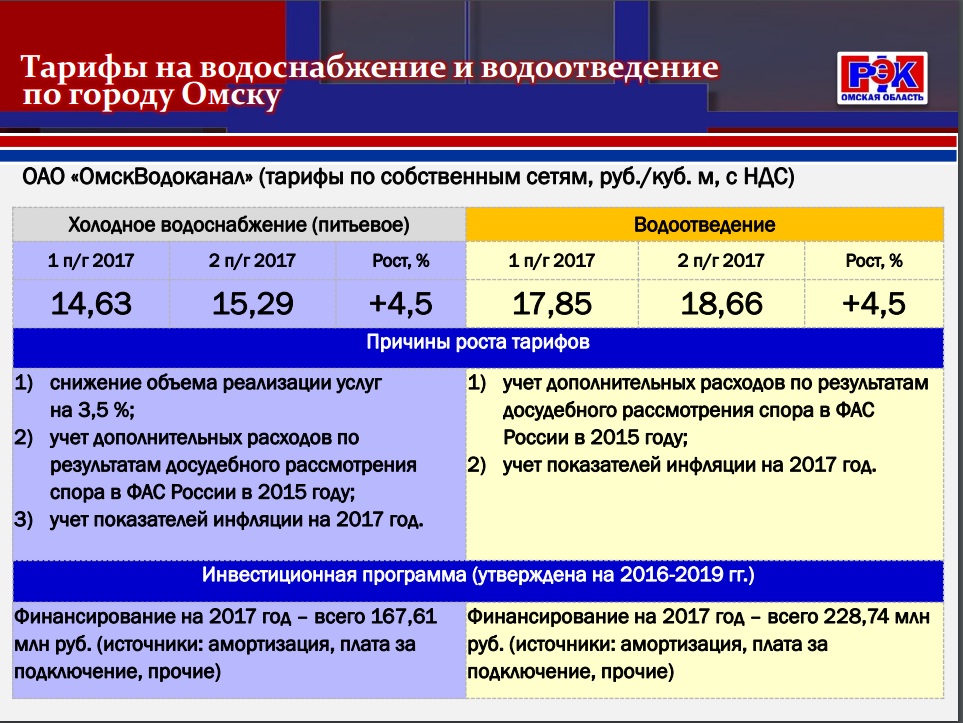

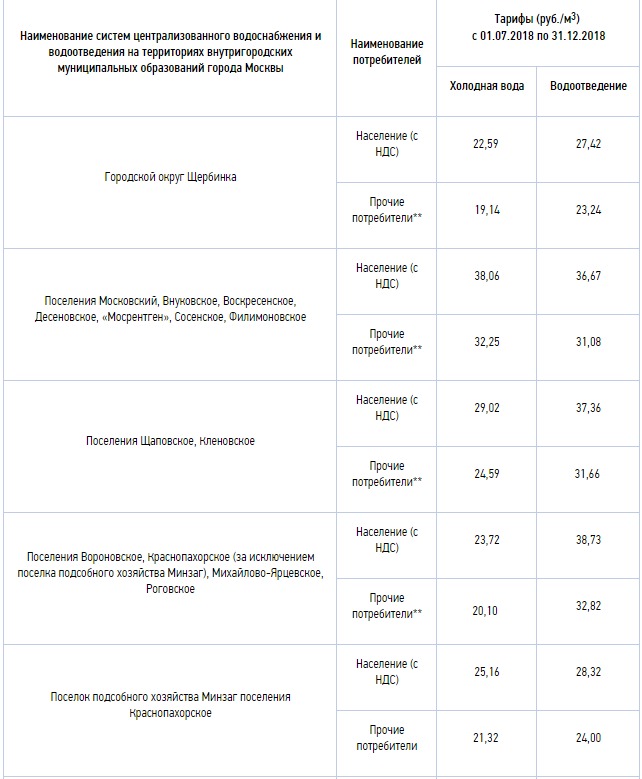

— водоснабжение – 3,8%;

— водоотведение – 3,8%;

— тепловая энергия – 3,6%;

— газоснабжение (для населения) – 3,4%;

Вместе с тем коммунальная инфраструктура имеет высокую степень износа и требует ремонта и обновления. Поэтому в целях создания условий для реализации инвестиционных программ, направленных на модернизацию и реконструкцию основных фондов, ежегодно утверждаются предельные индексы изменения размера вносимой гражданами платы за коммунальные услуги. С 1 июля 2018 год предельный индекс роста платы граждан за коммунальные услуги для Московской области – 6,1 %. Это позволяет проводить мероприятия, направленные на улучшение качества услуг, снижение потерь в сетях, расхода энергетических ресурсов и аварийности. За последние три года модернизировано 62 котельных, 63 водозаборных узла, 180 км сетей.

За последние три года модернизировано 62 котельных, 63 водозаборных узла, 180 км сетей.

Сегодня государство ставит амбициозные задачи перед сферой ЖКХ – стать инвестиционно-привлекательной. В связи с этим профессиональное и экспертное сообщество ищет рабочие механизмы, которые смогут дать максимально высокий эффект с минимальными затратами. Одним из таких механизмов является консолидация объектов коммунальной инфраструктуры в границах муниципальных районов и городских округов. Это актуально прежде всего для небольших населённых пунктов, так как они обладают низкой инвестиционной привлекательностью в силу высокого износа инфраструктуры и малого денежного потока. Сегодня это направление работы стало возможным благодаря реализации по поручению Губернатора А.Ю.Воробьёва на территории Подмосковья Концепции перехода к единым тарифам в муниципальных районах и городских округах.

— Жители Московской области ежемесячно получают квитанции на оплату жилищно-коммунальных услуг. Расскажите, какие из перечисленных в этих квитанциях тарифов относятся к коммунальным, а какие к жилищным? Все ли услуги регулируются государством?

Расскажите, какие из перечисленных в этих квитанциях тарифов относятся к коммунальным, а какие к жилищным? Все ли услуги регулируются государством?

В соответствии с Жилищным кодексом Российской Федерации плата за жилищно-коммунальные услуги для собственника помещения в многоквартирном содержит:

1) плату за коммунальные услуги;

2) плату за содержание жилого помещения, включающую в себя плату за услуги, работы по управлению многоквартирным домом, за содержание и текущий ремонт общего имущества в многоквартирном доме, за холодную воду, горячую воду, электрическую энергию, потребляемые при содержании общего имущества в многоквартирном доме, а также за отведение сточных вод в целях содержания общего имущества в многоквартирном доме;

3) взнос на капитальный ремонт.

В соответствии с действующим законодательством размер платы за коммунальные услуги (холодное и горячее водоснабжение, теплоснабжение, водоотведение, газо- и электроснабжение) регулируется государством.

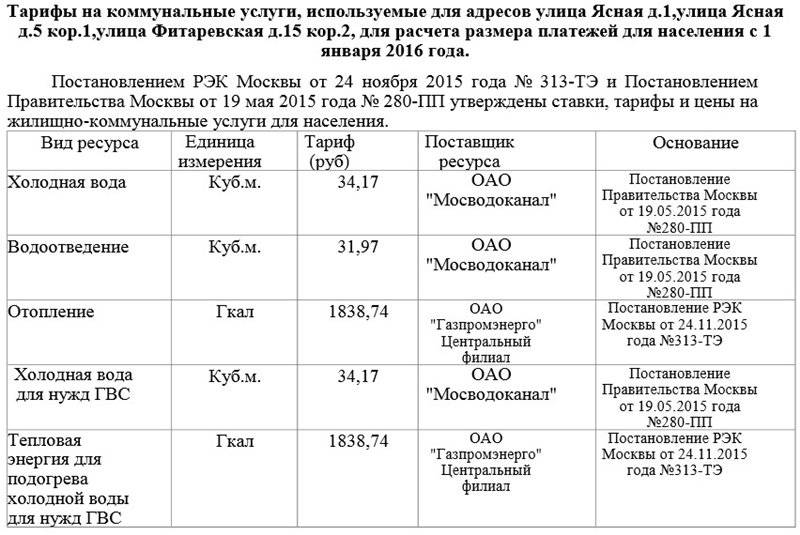

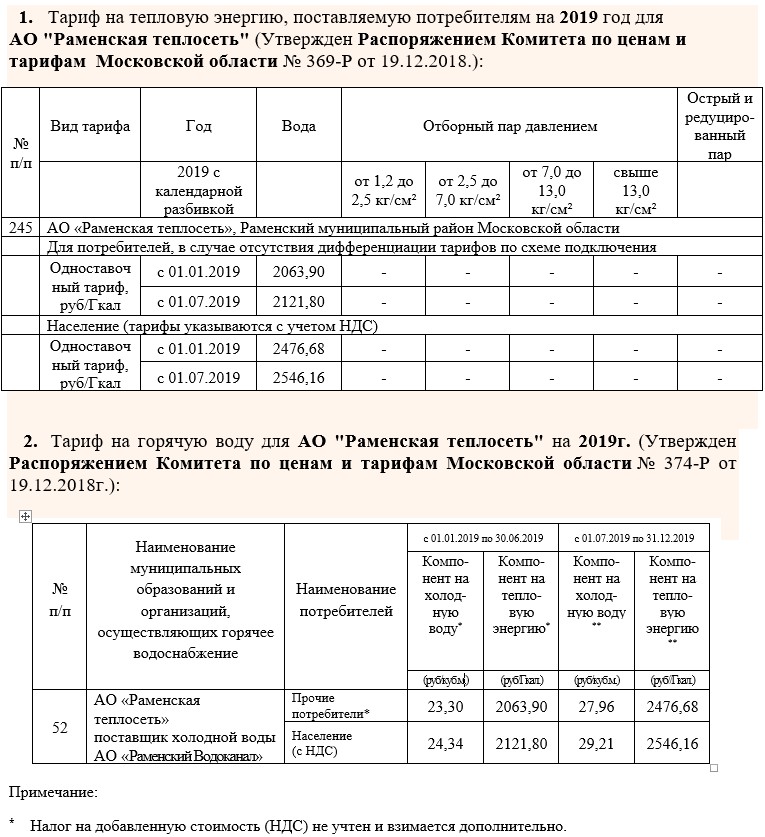

Тарифы на коммунальные ресурсы устанавливают и утверждают региональные органы государственной власти. В Московской области – Комитет по ценам и тарифам.

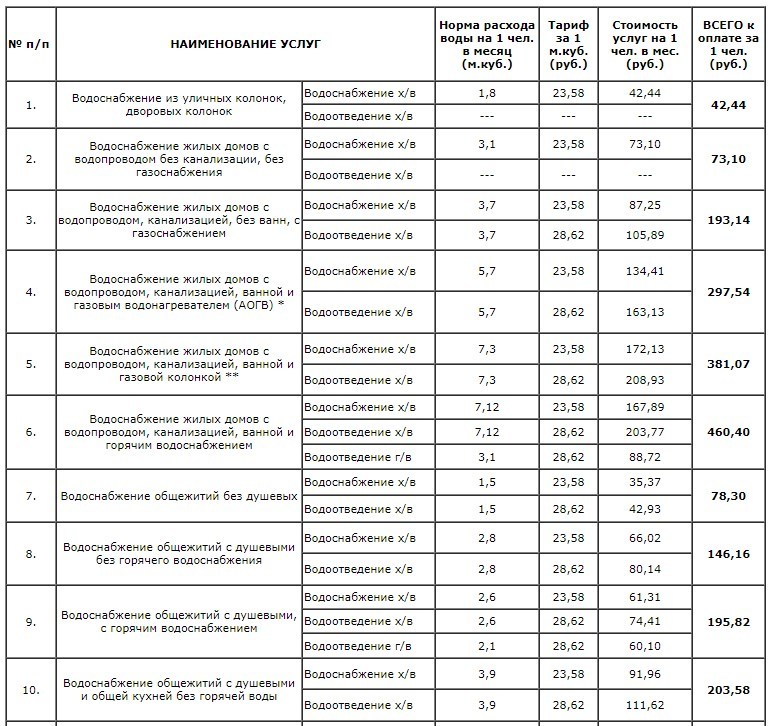

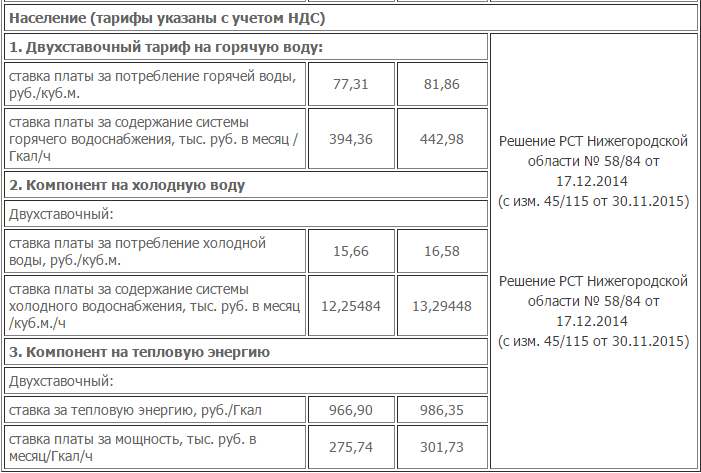

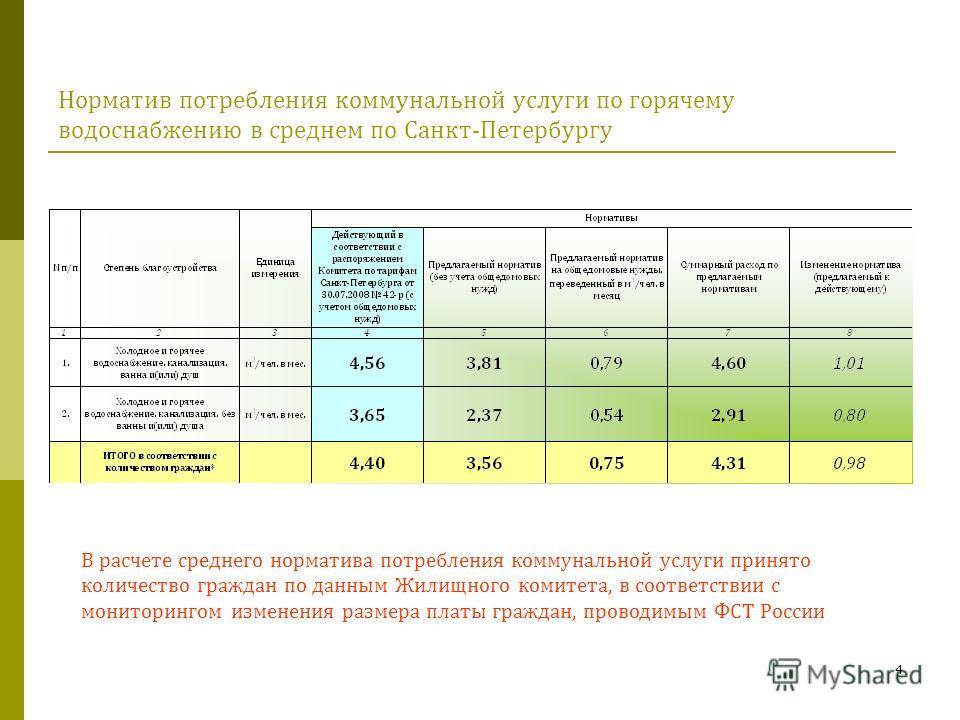

Расчет размера платы за коммунальные услуги осуществляется исходя из тарифов, утвержденных Комитетом для ресурсоснабжающих организаций, и показаний приборов учета или, в случае их отсутствия, нормативов потребления коммунальных ресурсов, утвержденных в соответствии с законодательством.

Чтобы снизить расходы за услуги и платить ровно за то, что потребили, необходимо, как минимум, установить приборы учета, отремонтировать смесители, чтобы избежать утечки воды, экономить электроэнергию.

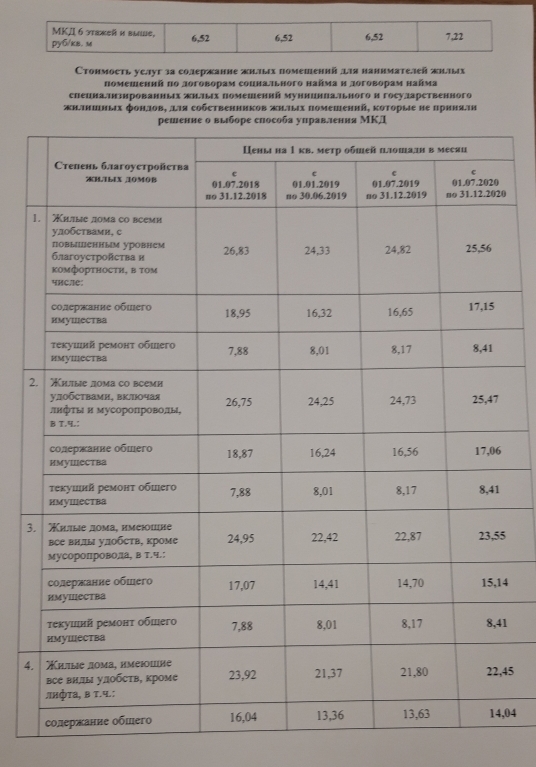

Плата за содержание жилого помещения собственников в многоквартирном доме не подлежит государственному регулированию и определяется собственниками жилых помещений на общем собрании, устанавливается в зависимости от конструктивных особенностей многоквартирного дома, степени физического износа и технического состояния общего имущества.

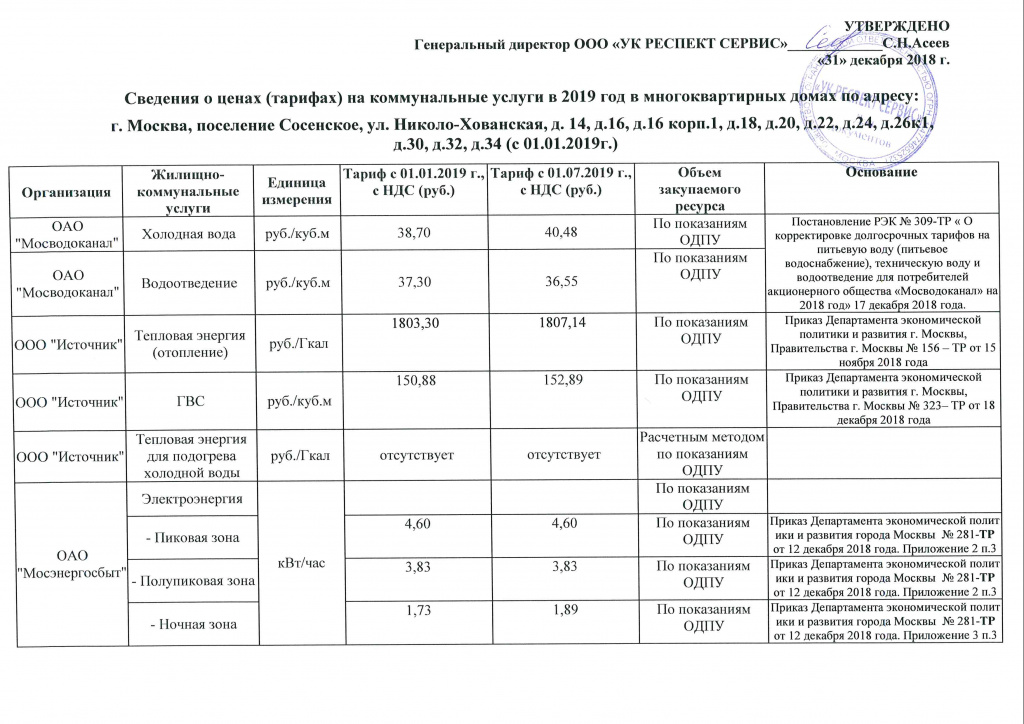

— Хотелось бы уточнить, где можно узнать актуальный размер тарифа, установленного для той или иной ресурсоснабжающей организации?

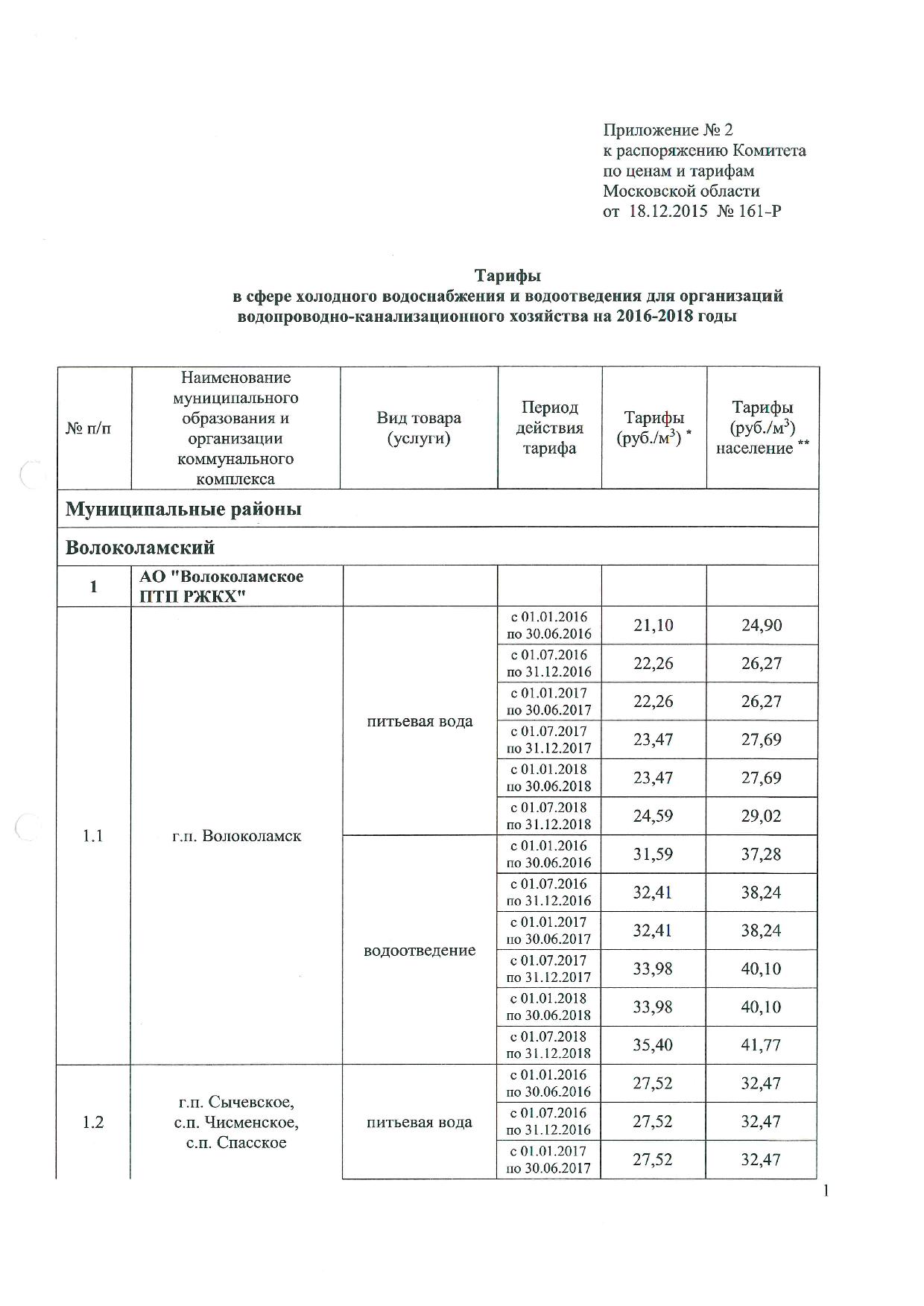

— Информация об утвержденных ценах (тарифах) для ресурсоснабжающих организаций размещена в свободном доступе на официальном сайте Комитета по ценам и тарифам Московской области в сети интернет.

Кроме того, организации коммунального комплекса и субъекты естественных монополий обязаны размещать информацию о своей деятельности в открытом доступе. В частности, должна размещаться информация о ценах (тарифах) на регулируемые товары и услуги и надбавках к этим ценам (тарифам), об основных показателях финансово-хозяйственной деятельности регулируемых организаций, включая структуру основных производственных затрат (в части регулируемой деятельности), о реализации инвестиционных программ и др.

Комитет по ценам и тарифам Московской области осуществляет постоянный контроль в форме мониторинга стандартов раскрытия информации регулируемыми организациями в целях исключения экономически необоснованных затрат регулируемых организаций, недопущения нецелевого использования инвестиционных ресурсов, включаемых в тарифы.

— Показали ли свою эффективность калькулятор коммунальных платежей и калькулятор стоимости подключения? Сколько жителей Подмосковья воспользовались электронным методом расчёта?

Калькуляторы коммунальных платежей и стоимости технологического подключения к инженерным сетям разработаны в целях защиты прав физических и юридических лиц на получение товаров (услуг) по экономически обоснованной цене, рассчитанной в соответствии с нормами и правилами, установленными органами государственной власти в области государственного регулирования цен (тарифов), воспользовавшись которым заявитель самостоятельно может определить предварительную стоимость оказываемых услуг, либо проверить суммы в уже заключаемых договорах. Это позволяет избегать вопросов относительно справедливости стоимости, делает процедуру прозрачной и справедливой. Однако калькуляторы не подменяют официальных процедур, необходимых, в частности, для осуществления технологического присоединения к инженерным сетям. По статистике калькуляторами по технологическому присоединению к сетям электроснабжения, газоснабжения, теплоснабжения, водоснабжения и водоотведения на сайте Комитета за месяц пользуются около трёх тысяч человек.

По статистике калькуляторами по технологическому присоединению к сетям электроснабжения, газоснабжения, теплоснабжения, водоснабжения и водоотведения на сайте Комитета за месяц пользуются около трёх тысяч человек.

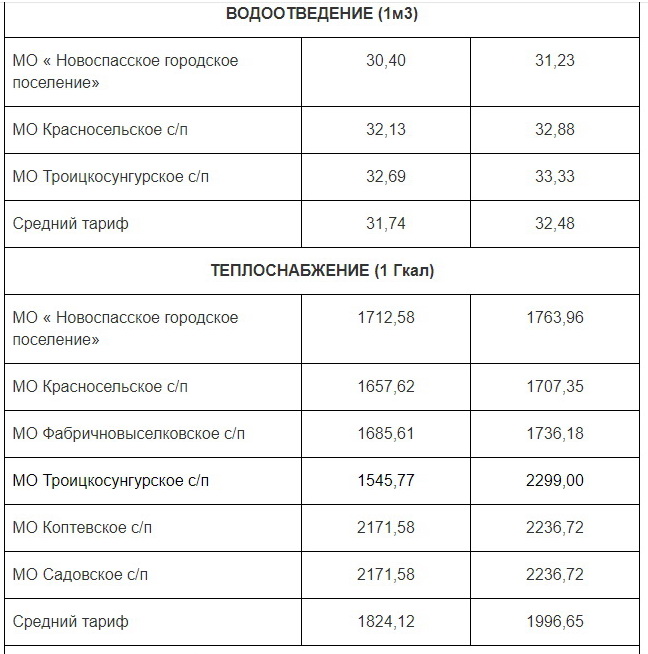

— Сегодня тарифы на тепло, воду и водоотведение не одинаковы на всей территории Московской области. С чем это связано и какая работа проводится в регионе, чтобы уменьшить разницу между тарифами?

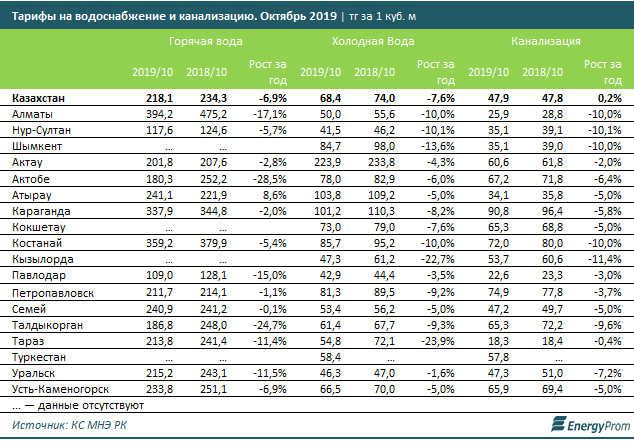

— Московская область – уникальный регион, который занимает по численности населения второе место в России после Москвы. При этом ежегодно численность населения Московской области значительно увеличивается. В Подмосковье сегодня более 900 ресурсоснабжающих организаций, и мы ежегодно рассматриваем более 2000 тарифов. Действующее законодательство таково, что мы определяем обоснованные затраты каждого предприятия отдельно и исходя из этого формируем тарифы.

Вместе с тем муниципальные образования, входящие в состав Московской области, неоднородны. Ближайшие к Москве – это компактные города с высокой плотностью населения, а окраина области – муниципальные образования с низкой плотностью населения и большой территорией. А это означает, что, например, на окраинах региона по инженерным сетям с большей протяжённостью подаётся меньший объём ресурсов. Большая протяжённость сетей, изношенность и потери в сетях и, как следствие, высокие затраты на их содержание, безусловно, сказываются на уровне тарифов.

Ближайшие к Москве – это компактные города с высокой плотностью населения, а окраина области – муниципальные образования с низкой плотностью населения и большой территорией. А это означает, что, например, на окраинах региона по инженерным сетям с большей протяжённостью подаётся меньший объём ресурсов. Большая протяжённость сетей, изношенность и потери в сетях и, как следствие, высокие затраты на их содержание, безусловно, сказываются на уровне тарифов.

Отличие тарифов по величине на одни и те же коммунальные услуги может быть связано и с особенностями технологического процесса производства и транспортировки коммунальных ресурсов каждой конкретной ресурсоснабжающей организации, неравномерным уровнем их модернизации, влияющим на расходы, необходимые для поддержания систем коммунальной инфраструктуры в рабочем состоянии, а также разницей в объемах реализации коммунальных ресурсов.

Ранее уже отмечалось, что с 2014 года в Московской области проводится большая работа по консолидации коммунальных объектов. Это происходит в рамках выполнения поручения Губернатора Московской области А.Ю. Воробьёва по реализации на территории Московской области Концепции перехода к единым тарифам в коммунальной сфере. Цель Концепции – создание равных условий для граждан по оплате коммунальных услуг на территории муниципального района или городского округа, в результате чего разброс между максимальными и минимальными тарифами должен становиться как можно меньше. В районах и городских округах проводится работа по созданию единых гарантирующих организаций в сфере водоснабжения и водоотведения и единых теплоснабжающих организаций с мощной материально-технической базой и высокопрофессиональными кадрами для того, чтобы стратегические жизнеобеспечивающие объекты коммунального хозяйства работали безаварийно, предоставляя населению услуги высокого качества по экономически обоснованным тарифам, установленным на едином уровне для городского округа или муниципального района.

Это происходит в рамках выполнения поручения Губернатора Московской области А.Ю. Воробьёва по реализации на территории Московской области Концепции перехода к единым тарифам в коммунальной сфере. Цель Концепции – создание равных условий для граждан по оплате коммунальных услуг на территории муниципального района или городского округа, в результате чего разброс между максимальными и минимальными тарифами должен становиться как можно меньше. В районах и городских округах проводится работа по созданию единых гарантирующих организаций в сфере водоснабжения и водоотведения и единых теплоснабжающих организаций с мощной материально-технической базой и высокопрофессиональными кадрами для того, чтобы стратегические жизнеобеспечивающие объекты коммунального хозяйства работали безаварийно, предоставляя населению услуги высокого качества по экономически обоснованным тарифам, установленным на едином уровне для городского округа или муниципального района.

Однако ещё есть ряд проблем, препятствующих процессу консолидации ресурсоснабжающих объектов и скорейшему переходу к единым тарифам: образование новых организаций в коттеджных посёлках и новых строящихся микрорайонах: на этапе ввода в эксплуатацию объектов коммунальной инфраструктуры и заключения инвестиционных контрактов на строительство не предусматривается передача коммунального имущества в эксплуатацию единых теплоснабжающих и гарантирующих организаций. Поэтому часто новосёлы обращаются в уполномоченные органы с жалобами на то, что им приходится платить больше за коммунальные услуги.

Поэтому часто новосёлы обращаются в уполномоченные органы с жалобами на то, что им приходится платить больше за коммунальные услуги.

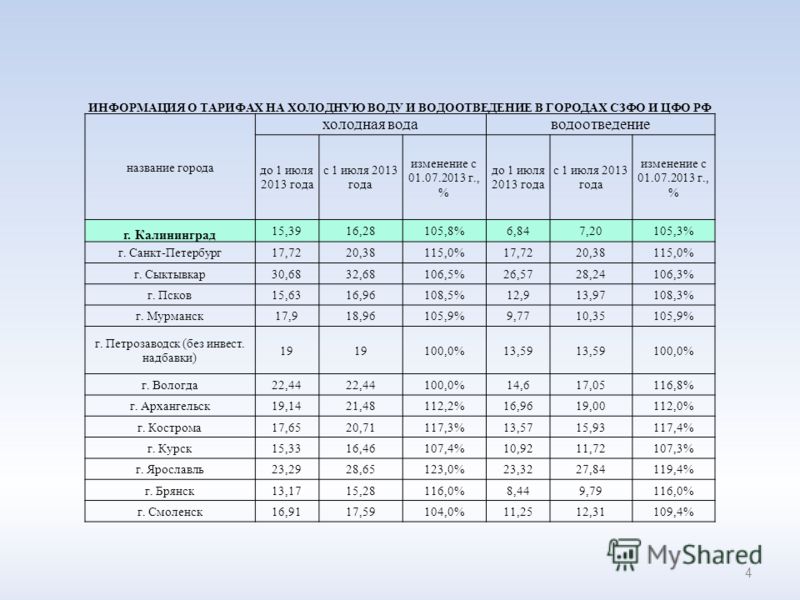

— В связи с тем, что Москва и Московская область два соседних региона, жители часто пытаются сравнить плату за коммунальные услуги. Насколько это корректно и есть ли действительно существенные различия?

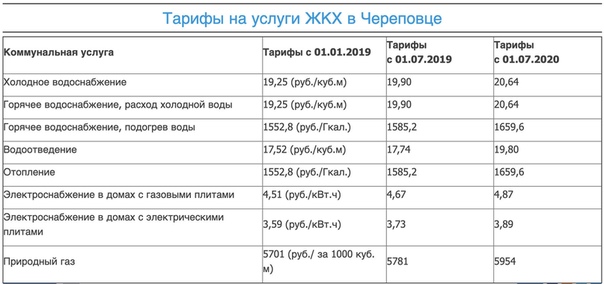

— Так как на территории Московской области тарифы в разных муниципальных образованиях отличаются, то есть населённые пункты, в которых плата за коммунальные услуги меньше, чем в Москве, а есть и те, где плата превышает московские показатели.

Вместе с тем территория Москвы в 17 раз меньше территории Московской области, при этом плотность населения в Москве в 29 раз выше плотности населения Московской области. Простая экономика – затрат на содержание инженерных сетей меньше, а объем реализации коммунальных ресурсов больше.

Кроме того, бюджет Москвы позволяет частично субсидировать плату за содержание и ремонт.

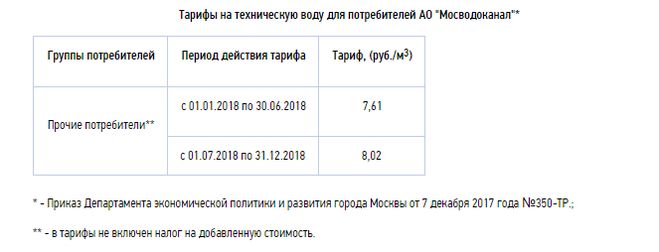

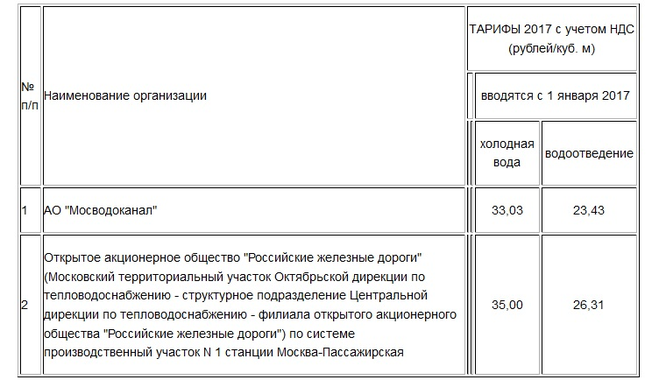

Комитет тесно сотрудничает с регуляторами Москвы как в вопросах транспортного обслуживания, так и в сфере коммунального комплекса. Потребители 10 наиболее крупных городских округов Московской области, в которых проживает более 30 % населения региона, получают так называемую «московскую» воду, поставляемую АО «Мосводоканал». В апреле Губернатором Московской области А.Ю. Воробьевым и Мэром Москвы С.С. Собяниным подписано Соглашение о сотрудничестве между Правительством Москвы и Правительством Московской области в целях обеспечения жителей Московского региона чистой питьевой водой.

В рамках данного Соглашения подача качественной питьевой воды от АО «Мосводоканал» к 2023 году увеличится на 52,2 млн./м3.

— Если у подмосковных жителей возникнут претензии по поводу начисления платы за ЖКУ, в какую инстанцию они могут обратиться за консультацией и помощью?

— Проверить расчет платежа и при выявлении нарушений применить меры административного воздействия, имеет право Государственная жилищная инспекция Московской области.

Мы в рамках своих контрольных полномочий – в случаях использования неустановленных тарифов или их завышения – применяем штрафные санкции непосредственно к организациям. Кстати, это довольно действенная мера.

Источник: Комитет по ценам и тарифам Московской области

Источник: http://inmozhaisk.ru/intervyu/kak-izmenilis-tarify-s-1-iyulya-v-moskovskoy-oblasti

ТАРИФЫ И УСЛУГИ

Оставляя

данные на сайте, Вы соглашаетесь с Политикой конфиденциальности и

защиты информации.

Защита

данных

Администрация

сайта https://www.lobnyavod.ru/

(далее

Сайт) не может передать или раскрыть информацию, предоставленную

пользователем (далее Пользователь) при регистрации и использовании

функций сайта третьим лицам, кроме случаев, описанных

законодательством страны, на территории которой пользователь ведет

свою деятельность.

Получение

персональной информации

Для

коммуникации на сайте пользователь обязан внести некоторую

персональную информацию. Для проверки предоставленных данных, сайт

Для проверки предоставленных данных, сайт

оставляет за собой право потребовать доказательства идентичности в

онлайн или офлайн режимах.

Использование

персональной информации

Сайт

использует личную информацию Пользователя для обслуживания и для

улучшения качества предоставляемых услуг. Часть персональной

информации может быть предоставлена банку или платежной системе, в

случае, если предоставление этой информации обусловлено процедурой

перевода средств платежной системе, услугами которой Пользователь

желает воспользоваться. Сайт прилагает все усилия для сбережения в

сохранности личных данных Пользователя. Личная информация может быть

раскрыта в случаях, описанных законодательством, либо когда

администрация сочтет подобные действия необходимыми для соблюдения

юридической процедуры, судебного распоряжения или легального процесса

необходимого для работы Пользователя с Сайтом. В других случаях, ни

при каких условиях, информация, которую Пользователь передает Сайту,

не будет раскрыта третьим лицам.

Коммуникация

После

того, как Пользователь оставил данные, он получает сообщение,

подтверждающее его успешную регистрацию. Пользователь имеет право в

любой момент прекратить получение информационных бюллетеней

воспользовавшись соответствующим сервисом в Сайте.

Ссылки

На

сайте могут содержаться ссылки на другие сайты. Сайт не несет

ответственности за содержание, качество и политику безопасности этих

сайтов. Данное заявление о конфиденциальности относится только к

информации, размещенной непосредственно на сайте.

Безопасность

Сайт

обеспечивает безопасность учетной записи Пользователя от

несанкционированного доступа.

Уведомления

об изменениях

Сайт

оставляет за собой право вносить изменения в Политику

конфиденциальности без дополнительных уведомлений. Нововведения

вступают в силу с момента их опубликования. Пользователи могут

отслеживать изменения в Политике конфиденциальности самостоятельно.

Действия администрации США в отношении России

Политические действия администрации Трампа часто противоречили риторике президента. Чтобы установить рекорд политических действий, а не риторики, Алина Полякова и Филиппос Летсас отследили конкретные действия администрации в отношении России с 2017 по 2019 год.

Чтобы установить рекорд политических действий, а не риторики, Алина Полякова и Филиппос Летсас отследили конкретные действия администрации в отношении России с 2017 по 2019 год.

Общее количество политических действий: 52

красным ниже.

Базирующаяся в России киберпреступная организация Evil Corp попала под санкции за использование вредоносного ПО для кражи более 100 миллионов долларов из банков и финансовых учреждений.

Четыре юридических и семь физических лиц, в том числе российский финансист Евгений Пригожин, подверглись санкциям за попытку вмешательства в промежуточные выборы в США в 2018 году.

Управление по контролю за иностранными активами Минфина России определило московское ООО «Морское содействие» как руководителя «схемы уклонения от санкций» по доставке авиакеросина в Сирию.

Государственный департамент США объявил о дополнительных санкциях против России в связи с применением ею нервно-паралитического вещества в Солсбери в 2018 году. Санкции подпадают под действие Закона о контроле над химическим и биологическим оружием и ликвидации боевых средств и означают, что США будут выступать против предоставления займов и помощи со стороны международных финансовых организаций , а также ограничения на экспорт товаров и технологий, контролируемых Министерством торговли.

Группа чеченцев и 5 российских граждан подверглись санкциям по закону Магнитского за обвинения в нарушении прав человека, включая внесудебные казни и пытки ЛГБТ.

Заявление

Президент Трамп осудил продолжающуюся поддержку Россией режима Мадуро в Венесуэле.

Заявление

Государственный департамент США осудил решение России предоставить гражданство в ускоренном порядке жителям восточной Украины, контролируемой Россией.

6 российских физических и 8 юридических лиц попали под санкции за участие в нападениях на корабли ВМС Украины в Керченском проливе, аннексию Крыма и поддержку выборов сепаратистского правительства на востоке Украины. Эти действия дополняют санкции, принятые в тот же день Европейским Союзом и Канадой.

Заявление

У.С. Госдеп осудил наступательные операции России против северной части Хамы и южной части Идлиба в Сирии.

Соединенные Штаты ввели санкции против Еврофинанс Моснарбанка, московского банка, находящегося в совместном владении российских и венесуэльских государственных компаний, за попытку обойти санкции США в отношении Венесуэлы.

Уведомление

Президент Трамп объявил о продлении на один год чрезвычайного положения, объявленного в отношении Украины.

Заявление

Госсекретарь Майк Помпео выступил с заявлением, в котором осудил незаконные действия России в Крыму и ее продолжающуюся агрессию против Украины.

Заявление

Администрация США объявила о приостановке своих обязательств по Договору о ракетах средней и меньшей дальности (ДРСМД) 1987 года, поскольку Россия его не соблюдает.

Выпуск

сотрудника разведки США представили Конгрессу свою ежегодную оценку глобальных угроз национальной безопасности, назвав сотрудничество между Китаем и Россией своей главной заботой.

Заявление

Государственный департамент США объявил, что предоставит дополнительно 10 миллионов долларов США в виде иностранного военного финансирования для дальнейшего наращивания военно-морского потенциала Украины в ответ на российские атаки вблизи Керченского пролива.

18 российских граждан были подвергнуты санкциям за участие в широком спектре злонамеренных действий, включая попытку вмешательства в выборы в США в 2016 году, попытки подорвать деятельность международных организаций с помощью киберсредств и нападение на Скрипаля в Соединенном Королевстве.

Заявление

У.С. Госдепартамент опроверг ложные обвинения России и режима Асада в том, что оппозиция и экстремистские группировки провели атаку хлором на северо-западе Алеппо.

Заявление

Госсекретарь Майк Помпео заявил, что США выйдут из Договора о ракетах средней и меньшей дальности (ДРСМД) 1987 года через 60 дней, если Россия не вернется к его соблюдению.

Заявления

Государственный секретарь Майк Помпео и У. Посол США в ООН Никки Хейли осудила решение России перехватить, обстрелять и захватить три корабля ВМС Украины в Черном море.

Посол США в ООН Никки Хейли осудила решение России перехватить, обстрелять и захватить три корабля ВМС Украины в Черном море.

Россиянке предъявлено обвинение в предполагаемой роли в заговоре с целью вмешательства в политическую систему США, в том числе в промежуточные выборы 2018 года.

7 офицерам российской военной разведки (ГРУ) предъявлено обвинение в причастности к взлому олимпийских игр, антидопинговых организаций и наблюдателей за химическим оружием.

33 российских физических и юридических лица были подвергнуты санкциям за их роль во вмешательстве США в выборы и их участие в поддержке военных операций в Сирии и Украине. Китайская организация и ее директор также попали под санкции за покупку реактивных истребителей и ракет в России.

Исполнительный указ

Президент Трамп подписал указ о введении санкций в отношении любого государства или лица, которое санкционирует, направляет или спонсирует операции по вмешательству в США.С. выборы. Приказ позволит заморозить активы и ограничить иностранный доступ к финансовым учреждениям США, а также прекратить инвестиции США в компании, находящиеся под санкциями.

Заявление

Соединенные Штаты выступили с совместным заявлением с Францией, Германией, Канадой и Соединенным Королевством, в котором вновь выразили свое возмущение применением нервно-паралитического химического вещества в Солсбери и выразили полное доверие британской оценке того, что подозреваемые были офицерами российской армии. разведывательная служба (ГРУ).

2 российских гражданина, российская компания и словацкая компания попали под санкции за то, что помогли другой российской компании избежать санкций за злонамеренную деятельность страны, связанную с кибербезопасностью.

У.Администрация С. объявила, что ограничит оставшиеся источники иностранной помощи и продажи оружия России и откажет России в кредите США, в том числе через Экспортно-импортный банк. Ограничения также запрещают экспорт товаров и технологий, связанных с безопасностью.

Декларация

Госсекретарь Майк Помпео объявил о официальной политике, подтверждающей политику США. С. неприятие аннексии Крыма Россией. Объявление было опубликовано за час до его запланированных показаний в сенатском комитете по международным отношениям.

С. неприятие аннексии Крыма Россией. Объявление было опубликовано за час до его запланированных показаний в сенатском комитете по международным отношениям.

Встреча

12 сотрудников российской разведки подверглись санкциям за участие во взломе Национального комитета Демократической партии и предвыборной кампании Клинтон.

Встреча

В отношении 5 российских организаций и 3 физических лиц, тесно связанных с Федеральной службой безопасности (ФСБ) России, применены санкции.

7 российских олигархов и компаний, которыми они владеют или контролируют, 17 высокопоставленных чиновников российского правительства и государственная российская компания по торговле оружием (и принадлежащий ей банк) были подвергнуты санкциям за их роль в продвижении злонамеренной деятельности России, включая продолжающуюся оккупацию Крым, участвуя в кибератаках и поддерживая режим Асада.

48 российских разведчиков из посольства России в Вашингтоне были высланы, а российское консульство в Сиэтле было приказано закрыть в ответ на отравление Скрипалей в Великобритании.

12 российских разведчиков из Представительства России при ООН в Нью-Йорке выдворены за действия, признанные злоупотреблением правом на проживание.

5 российских организаций и 19 физических лиц попали под санкции за серию кибератак и вмешательство в выборы в США в 2016 году.

Предупреждение

Министерство внутренней безопасности и ФБР выпустили совместное техническое предупреждение о действиях правительства России, направленных против государственных структур США, а также организаций в энергетическом, атомном, коммерческом, водном, авиационном и критически важных производственных секторах.

Заявление

Соединенные Штаты выступили с совместным заявлением с Францией, Германией и Соединенным Королевством, в котором решительно осудили атаку с использованием нервно-паралитического вещества в Солсбери и предположили, что Россия несет ответственность за это.

Заявление

Администрация США выступила с заявлением, в котором выразила свою солидарность с Соединенным Королевством в связи с применением нервно-паралитического вещества в Солсбери и поделилась своей оценкой того, что ответственность за это несет Россия.

Заявление

Администрация США осудила военное наступление режима Асада при поддержке России и Ирана в районе Восточной Гуты в Сирии.

3 российским организациям и 13 физическим лицам предъявлено обвинение в проведении информационных операций с целью оказания влияния на У. С. выборы.

С. выборы.

Заявление

Администрация США осудила российских военных за проведение в июне 2017 года разрушительной кибератаки, также известной как «НеПетя».

Заявление

Сеть по борьбе с финансовыми преступлениями Министерства финансов предложила новые правила для запрета ABLV Bank AS, третьего по величине банка Латвии, за участие в незаконной деятельности, связанной с Россией.

солдата США уничтожили сотни сирийских военнослужащих, поддерживаемых российскими наемниками (а также российскими частными военными подрядчиками). Американская бомбардировка была начата в ответ на внезапную атаку на удерживаемую США базу в богатом нефтью районе Дейр-эз-Зор в Сирии.

Выпуск

Министерство финансов опубликовало список наиболее значимых высокопоставленных иностранных политических деятелей и олигархов в Российской Федерации, которые потенциально могут оказаться под угрозой санкций (114 высокопоставленных политических деятелей, близких к президенту России Путину, и 96 олигархов с состоянием в 1 доллар США). миллиардов и более).

21 физическое и 9 юридических лиц попали под санкции в связи с конфликтом на Украине и оккупацией Крыма Россией.

Выпуск

Министерство обороны опубликовало Стратегию национальной обороны, в которой Россия и Китай определены как стратегические конкуренты США.

NATO — Тема: Отношения с Россией

До приостановки деятельности в апреле 2014 г. Совет Россия-НАТО обеспечивал основу для консультаций по текущим вопросам безопасности и практического сотрудничества в широком диапазоне областей, представляющих общий интерес:

Поддержка операций под руководством НАТО: В течение ряда лет Россия поддерживала Международные силы содействия безопасности (ИСАФ) под руководством НАТО и под мандатом ООН в Афганистане посредством различных механизмов для облегчения транзита невоенной техники для участников ИСАФ. по территории России.Несколько российских кораблей были развернуты для поддержки операции «Активные усилия» — морской операции НАТО против терроризма в Средиземном море, а также в рамках операции «Океанский щит» — операции НАТО по борьбе с пиратством у берегов Африканского Рога. До вывода своих миротворцев в начале 2003 года Россия поддерживала операции по поддержанию мира под руководством НАТО в Боснии и Герцеговине и Косово.

по территории России.Несколько российских кораблей были развернуты для поддержки операции «Активные усилия» — морской операции НАТО против терроризма в Средиземном море, а также в рамках операции «Океанский щит» — операции НАТО по борьбе с пиратством у берегов Африканского Рога. До вывода своих миротворцев в начале 2003 года Россия поддерживала операции по поддержанию мира под руководством НАТО в Боснии и Герцеговине и Косово.

Поддержка афганских вооруженных сил: Проект Целевого фонда СРН по обслуживанию вертолетов, запущенный в 2011 году, помог обучить афганские вооруженные силы эксплуатации и обслуживанию парка вертолетов, а также проведению медицинских эвакуаций.К концу 2013 года обучение прошли около 40 афганских специалистов по обслуживанию вертолетов.

Подготовка персонала Афганистана и Центральной Азии по борьбе с наркотиками: Учебный проект СРН по борьбе с наркотиками, начатый в декабре 2005 г., помог нарастить местный потенциал и способствовать региональному сетевому взаимодействию и сотрудничеству между офицерами среднего звена из Афганистана, Казахстана, Кыргызстана, Таджикистан, Туркменистан и Узбекистан. Пакистан присоединился в 2010 году. В сотрудничестве с Управлением Организации Объединенных Наций по наркотикам и преступности (УНП ООН) стационарное обучение проходило в одном из четырех институтов в Турции, России или США, а мобильные курсы проводились в каждой из семи стран-участниц. .В рамках проекта обучено более 3500 офицеров. После приостановки сотрудничества с Россией НАТО организовала новый проект с УНП ООН.

Пакистан присоединился в 2010 году. В сотрудничестве с Управлением Организации Объединенных Наций по наркотикам и преступности (УНП ООН) стационарное обучение проходило в одном из четырех институтов в Турции, России или США, а мобильные курсы проводились в каждой из семи стран-участниц. .В рамках проекта обучено более 3500 офицеров. После приостановки сотрудничества с Россией НАТО организовала новый проект с УНП ООН.

Борьба с терроризмом: В декабре 2004 г. был запущен План действий СРН по борьбе с терроризмом. Сотрудничество в этой области включало учения, регулярный обмен информацией и углубленные консультации по различным аспектам, таким как ликвидация последствий, противодействие самодельным взрывным устройствам и размещение и обеспечение мероприятий с высокой заметностью.В рамках Инициативы по сотрудничеству в воздушном пространстве была разработана система обмена информацией для обеспечения прозрачности воздушного движения и раннего уведомления о подозрительной деятельности в воздухе, чтобы помочь предотвратить террористические атаки, такие как атаки 11 сентября на Соединенные Штаты. В рамках проекта STANDEX была разработана технология, обеспечивающая дистанционное обнаружение взрывных устройств в условиях массового транспорта, и в июне 2013 года были проведены успешные испытания в реальных условиях.

В рамках проекта STANDEX была разработана технология, обеспечивающая дистанционное обнаружение взрывных устройств в условиях массового транспорта, и в июне 2013 года были проведены успешные испытания в реальных условиях.

Противоракетная оборона театра военных действий/противоракетная оборона: Всеобщее беспокойство вызывала беспрецедентная опасность, которую представляют для развернутых сил все более точные баллистические ракеты.В ходе исследования, начатого в 2003 году, оценивались возможные уровни оперативной совместимости систем противоракетной обороны театра военных действий союзников и России, а также были организованы командно-штабные и компьютерные учения для разработки механизмов и процедур совместных операций. На саммите в Лиссабоне в 2010 году лидеры СРН одобрили совместную оценку угрозы баллистических ракет и договорились разработать совместный анализ будущих рамок сотрудничества в области противоракетной обороны. В то время как Россия продолжает выражать озабоченность по поводу планируемого потенциала противоракетной обороны НАТО, союзники подчеркивают, что он не направлен против России и не подорвет российские средства стратегического сдерживания, а предназначен для защиты от потенциальных угроз из-за пределов евроатлантического региона.

Нераспространение и контроль над вооружениями: Экспертные обсуждения были посвящены вопросам, связанным с нераспространением оружия массового уничтожения, выработке рекомендаций по укреплению существующих механизмов нераспространения и изучению возможности практического сотрудничества в области защиты от ядерного, биологического и химического оружие. Состоялись откровенные обсуждения вопросов, связанных с контролем над обычными вооружениями, таких как Договор об обычных вооруженных силах в Европе (ДОВСЕ), Договор по открытому небу, меры укрепления доверия и безопасности.Ключевым приоритетом была работа над ратификацией адаптированного ДОВСЕ, поэтому союзники выразили озабоченность в связи с односторонней «приостановкой» Россией своего участия в договоре в декабре 2007 г. и ее последующим решением в марте 2015 г. приостановить участие в совместной консультативной группе. которая регулярно встречается в Вене для обсуждения выполнения ДОВСЕ.

Проблемы с ядерным оружием: Несколько семинаров были посвящены ядерной доктрине и стратегии, урокам, извлеченным из инцидентов и аварий с ядерным оружием, и потенциальным ответным действиям на обнаружение самодельных ядерных или радиологических устройств. В период с 2004 по 2007 год эксперты и представители стран СРН также наблюдали за четырьмя полевыми учениями по реагированию на аварии с ядерным оружием, которые проходили в России и в каждой из ядерных держав НАТО (Франция, Великобритания и США). Такая деятельность повысила прозрачность, способствовала общему пониманию процедур реагирования на аварии с ядерным оружием и укрепила уверенность в том, что государства, обладающие ядерным оружием, полностью способны эффективно реагировать на любую аварийную ситуацию, связанную с ядерным оружием.

В период с 2004 по 2007 год эксперты и представители стран СРН также наблюдали за четырьмя полевыми учениями по реагированию на аварии с ядерным оружием, которые проходили в России и в каждой из ядерных держав НАТО (Франция, Великобритания и США). Такая деятельность повысила прозрачность, способствовала общему пониманию процедур реагирования на аварии с ядерным оружием и укрепила уверенность в том, что государства, обладающие ядерным оружием, полностью способны эффективно реагировать на любую аварийную ситуацию, связанную с ядерным оружием.

Сотрудничество между военными: В рамках СРН были усилены механизмы военной связи в союзных командованиях по операциям и преобразованиям, а также в Москве. Ключевой целью сотрудничества между военными было укрепление доверия, уверенности и прозрачности, а также повышение способности сил НАТО и России работать вместе в подготовке к возможным будущим совместным военным операциям. Области сотрудничества включали логистику, борьбу с терроризмом, поиск и спасание на море, противодействие пиратству, противоракетную оборону театра военных действий/противоракетную оборону и военно-академические обмены, а также связанную с этим военную деятельность.

Поиск и спасение экипажей подводных лодок: Работа в области поиска и спасения экипажей подводных лодок на море неуклонно расширялась после подписания рамочного соглашения о сотрудничестве в этой области в феврале 2003 года. Россия участвовала в трех поисково-спасательных операциях под руководством НАТО. спасательные учения с 2005 по 2011 год

Прозрачность обороны, стратегия и реформа: В целях укрепления взаимного доверия и прозрачности состоялся диалог по доктринальным вопросам, стратегии и политике, включая их связь с оборонной реформой, вопросами ядерного оружия, развитием вооруженных сил и порядком.Инициативы, выдвинутые в области военной реформы, были сосредоточены на развитии вооруженных сил, управлении человеческими и финансовыми ресурсами, реформе оборонной промышленности, управлении последствиями военной реформы и связанных с обороной аспектах борьбы с терроризмом. С 2002 по 2008 год Центр по расселению Россия-НАТО способствовал интеграции бывших российских военнослужащих в гражданскую жизнь, предоставляя информацию о поиске работы и переселении, обучении и услугах по трудоустройству. Первоначально созданная в Москве, ее деятельность постепенно распространилась на регионы. Около 2820 бывших военнослужащих российских вооруженных сил прошли переподготовку, и более 80 процентов нашли гражданскую работу.

Первоначально созданная в Москве, ее деятельность постепенно распространилась на регионы. Около 2820 бывших военнослужащих российских вооруженных сил прошли переподготовку, и более 80 процентов нашли гражданскую работу.

Сотрудничество в области оборонной промышленности: Широкомасштабное «Исследование оборонно-промышленного и научно-технического сотрудничества между Россией и НАТО», начатое в январе 2005 г. и завершенное в 2007 г., пришло к выводу, что существует потенциал объединения научно-технического потенциала для противодействия глобальным угрозам. .

Логистика: Возможности для сотрудничества в области логистики использовались как с гражданской, так и с военной стороны, включая такие области, как воздушный транспорт, дозаправка в воздухе, медицинское обслуживание и очистка воды. Встречи и семинары были направлены на создание прочной основы для взаимопонимания в области логистики путем содействия обмену информацией в таких областях, как политика в области логистики, доктрины, структуры и извлеченные уроки.

Гражданские чрезвычайные ситуации: НАТО и Россия сотрудничали в период с 1996 по 2014 год для развития потенциала для совместных действий в ответ на гражданские чрезвычайные ситуации, такие как землетрясения и наводнения, а также для ликвидации последствий террористических атак.Более того, предложение России привело к созданию в 1998 году Евроатлантического координационного центра реагирования на стихийные бедствия.

Научное сотрудничество: Россия принимала активное участие в программе НАТО «Наука ради мира и безопасности» (SPS) с 1992 года. , радиоактивные и ядерные агенты, обнаружение мин и борьба с терроризмом (включая обнаружение взрывчатых веществ, таких как упомянутый выше проект STANDEX), а также угрозы для окружающей среды и безопасности, создаваемые разливами нефти и местами захоронения боеприпасов в Балтийском море.Через исследовательский грант SPS НАТО также поддержала работу российского ученого, лауреата Нобелевской премии по физике, профессора Жореса Алферова.

Терминология и языковая подготовка: Для облегчения понимания терминов и понятий, используемых НАТО и Россией, были разработаны глоссарии по всему спектру сотрудничества Россия-НАТО. Языковое сотрудничество было расширено в 2011 году с запуском проекта по гармонизации языковой подготовки для военных и отдельных гражданских специалистов в Министерстве обороны России.

ПИАХС

С сентября 2014 года издательство Copernicus Publications от имени IAHS публикует в открытом доступе онлайн-продолжение серии Красных книг IAHS, Proceedings of the International Association of Hydrological Sciences, или PIAHS. Главным редактором является Кристоф Куденнек, генеральный секретарь IAHS.

Будущие статьи, опубликованные в журнале трудов IAHS, будут доступны для бесплатного просмотра/скачивания и, таким образом, будут видны мировой аудитории. Метаданные для каждой статьи доступны индексирующим организациям, и цитирование будет записано.Печатные копии томов PIAHS доступны для заказа.

Volume 384, 2021

Hydrology of Large River Basins of Africa, Cotonou, Benin, 16-20 ноября 2021

Редакторы: Amoussou, E., Mahe, G., Amrouni, O., Bodian, A., Cudennec, C., Dietrich, S., Kodja, DJ, и Vissin, EW

Volume 383, 2020

Гидрологические процессы и водная безопасность в меняющемся мире

Гидрологические процессы и водная безопасность в меняющемся мире, Пекин, Китай, 6–9 ноября 2018 г.

Редакторы: З.Ю, К. Лу, Д. Ю, Дж. Кай, Г. Маэ, А. Мишра, К. Куденнек, Х. Дж. Ван Ланен, Д. Оранж и А. Амани

Том 382, 2020 г.

ТИСОЛИ: Десятый Международный симпозиум по оседанию земли – жизнь с оседанием

Десятый международный симпозиум по оседанию земли, Делфт, Нидерланды, 17–21 мая 2021 г.

Редакторы: П.А. Фоккер и Г. Эркенс

Том 381, 2019 г.

Землепользование и влияние изменения климата на эрозию и перенос наносов

Симпозиум ICCE 2018 – Влияние изменения климата на динамику наносов: измерение, моделирование и управление, Москва, Россия, 27–31 августа 2018 г.

Редакторы: С.Чалов, В. Голосов, А. Коллинз и М. Стоун

Том 380, 2018 г.

Наблюдение за Землей для комплексного управления водными ресурсами и бассейнами: новые возможности и вызовы для адаптации к изменяющимся условиям

Симпозиум по дистанционному зондированию и гидрологии, Кордова, Испания, 8–10 мая 2018 г.

Редакторы: MP González-Dugo, C. Neale, A. Andreu, R. Pimentel и MJ Polo

Volume 379, 2018

человечество и природа.

8-я Международная конференция ICWRS по управлению водными ресурсами, Пекин, Китай, 13–15 июня 2018 г.

Редакторы: Z. Xu, D. Peng, W. Sun, B. Pang, D. Zuo, A. Schumann, and Y. Chen

Том 378, 2018 г.

Понимание пространственно-временной изменчивости водных ресурсов и последствий для ИУВР в полузасушливых районах восточной и южной Африки

Научная ассамблея IAHS 2017, Порт-Элизабет, Южная Африка, 10–14 июля 2017 г.

Редакторы : Х. Макурира, Д. Мазвимави, Дж.-М. Kileshye-Onema, E. Kapangaziwiri, and W. Gumindoga

Мазвимави, Дж.-М. Kileshye-Onema, E. Kapangaziwiri, and W. Gumindoga

Volume 377, 2018

Вопросы качества воды и переноса наносов в поверхностных водах

Научная ассамблея IAHS 2017, Порт-Элизабет, Южная Африка, 10–14 июля 2017 г.

Редакторы: Г. Маэ, К. Хил, А.Б. Гупта и Х. Аксой

Том 376, 2018 г.

Водная безопасность и взаимосвязь продовольствия, воды и энергии: движущие силы, ответные меры и обратная связь в локальном и глобальном масштабах

Научная ассамблея МАГН, 2017 г. , Порт-Элизабет, Южная Африка, 10–14 июля 2017 г.

Редакторы: Г.Jewitt and B. Croke

Том 375, 2017 г.

Интеграция мониторинга и моделирования для понимания, прогнозирования и управления динамикой наносов

Симпозиум ICCE 2016 – Интеграция мониторинга и моделирования для динамики наносов, Окхэмптон, Великобритания, 11–15 июля 2017 г.

Редактор (s) A. Collins, M. Stone, A. Horowitz, and I. Foster

Foster

Volume 374, 2015

Оценка водных ресурсов и сезонное прогнозирование

Международная конференция по оценке водных ресурсов и сезонному прогнозированию, Кобленц, Германия, 13– 16 октября 2015 г.

Редактор(ы): В.Grabs and S. Demuth

Том 373, 2016 г.

Пространственные аспекты управления водными ресурсами – перераспределение выгод и рисков

7-я Международная конференция ICWRS по управлению водными ресурсами, Бохум, Германия, 18–20 мая 2016 г.

AH Schumann, G Блёшль, А. Кастелларин, Дж. Дитрих, С. Гримальди, У. Хаберландт, А. Монтанари, Д. Росбьерг, А. Вильоне и С. Ворогушин

Том 372, 2015 г.

Предотвращение и смягчение последствий природных и антропогенных опасностей, связанных с оседанием грунта

Девятый международный симпозиум по оседанию грунта (NISOLS), Нагоя, Япония, 15–19 ноября 2015 г.

K.Дайто и Д. Галлоуэй

Volume 371, 2015

Гидрологическая нестационарность и экстраполяционные модели для прогнозирования будущего

Симпозиум IAHS HS02, 26-я Генеральная ассамблея Международного союза геодезии и геофизики, Прага, Чехия, 22 июня – 2 июля 2015 г.

J. Вейз, Ф. Чью, Д. Хьюз и В. Андреасян

Том 370, 2015 г.

Изменения риска наводнения и его восприятия в водосборных бассейнах и городах

Симпозиум IAHS HS01, 26-я Генеральная ассамблея Международного союза геодезии и геофизики, Прага, Чехия, 22 июня – 2 июля 2015 г.

M.Роджер, Х. Аксой, М. Кой, А. Шуман, Э. Тот, Ю. Чен, В. Боррелл Эступина и Г. Блёшль

Том 369, 2015 г.

Экстремальные гидрологические явления

Совместный симпозиум IAHS-IACS-IAG Jh2, 26-я Генеральная ассамблея Международного союза геодезии и геофизики, Прага, Чехия, 22 июня – 2 июля 2015 г.

C. Cudennec, A Эйкер, П. Пилон, М. Стоффель, А. Вильоне и З. Сюй

Том 368, 2015 г.

Дистанционное зондирование и ГИС для гидрологии и водных ресурсов

3-й Симпозиум по дистанционному зондированию и гидрологии (RSHS14) и 3-я Международная конференция по ГИС/ДЗ в гидрологии, водных ресурсах и окружающей среде (ICGRHWE14), Гуанчжоу, Китай , 24–27 августа 2014 г.

Ю.Чен, К. Нил, И. Клаки, З. Су, Дж. Чжоу, К. Хуан и З. Сюй

Том 367, 2015 г.

Динамика наносов от вершины до моря

ICCE 2014, Международный симпозиум по динамике наносов, Новый Орлеан, США, 11–14 декабря 2014 г.

Ю. Джун Сю, М. А. Эллисон, С. Дж. Бентли, А. Л. Коллинз , В. Д. Эрскин, В. Голосов, А. Дж. Горовиц и М. Стоун

Том 366, 2015 г.

Гидрологические науки и водная безопасность: прошлое, настоящее и будущее

11-й коллоквиум Ковача, Париж, Франция, 16–17 июня 2014 г.

C.Куденнек, С. Демут, А. Мишра и Г. Янг

Том 365, 2015 г.

Изменяющиеся сложные интерфейсы: море – река – подземные воды – озеро

Симпозиумы HP2 и HP3, Ассамблея IAHS-IAPSO-IASPEI, Гетеборг, Швеция, 22–26 июля 2013 г.

C. Cudennec, M. Kravchishina , Дж. Левандовски, Д. Росбьерг и П. Вудворт

Том 364, 2014 г.

Труды ICWRS2014

6-й Международный симпозиум IAHS-EGU по интегрированному управлению водными ресурсами, Болонья, Италия, 4–6 июня 2014 г.

A.Кастелларин, С. Сеола, Э. Тот и А. Монтанари

Статьи публикуются в PIAHS по приглашению только после отбора и рассмотрения тезисов/документов, представленных для презентации на мероприятии IAHS. Любой, кто хочет представить статью в PIAHS, должен организовать презентацию статьи на предстоящем мероприятии IAHS (см. Календарь IAHS). Предложения по темам для мероприятий IAHS следует направлять сотрудникам Бюро IAHS, комиссиям или рабочим группам.

Как и в других журналах с открытым доступом, авторам необходимо платить за публикацию своей статьи.В зависимости от мероприятия, с которым связан том, он может быть включен в регистрационный взнос на мероприятие или может потребоваться прямая оплата Copernicus Publications. Плата за публикацию Copernicus в Интернете низкая по сравнению с другими издателями; IAHS/организаторы мероприятий могут субсидировать расходы авторов из финансово неблагополучных стран.

Подшивка предыдущих томов Красных книг/протоколов IAHS остается на веб-сайте IAHS; доступны рефераты статей во всех последних томах, а PDF-файлы полных статей в томах 1–325 можно бесплатно просмотреть/загрузить. Загрузка полных статей из более поздних томов будет продолжаться, и в конечном итоге все они будут доступны в Интернете.

Загрузка полных статей из более поздних томов будет продолжаться, и в конечном итоге все они будут доступны в Интернете.

Белый медведь | Виды | Всемирный фонд дикой природы

Борьба с изменением климата

Всемирный фонд дикой природы (WWF) имеет специализированную команду по всему миру, работающую над проблемами климата и энергетики на региональном, национальном и международном уровнях.

- Мы поддерживаем исследования последствий изменения климата и указываем путь вперед, финансируя исследования и анализ альтернативной энергетики.

- Мы выступаем за то, чтобы правительства признали и смягчили последствия изменения климата для белых медведей.

- Всемирный фонд дикой природы (WWF) успешно подтолкнул страны с популяциями белых медведей к заявлению, официально признавшему настоятельную необходимость эффективных глобальных ответных мер для решения проблем, связанных с изменением климата.

- Всемирный фонд дикой природы (WWF) успешно выступил за создание плана управления циркумполярными белыми медведями.

На встречах с правительствами стран, чьи страны находятся в ареале обитания белого медведя, WWF успешно продвигал заявление, официально признающее настоятельную необходимость эффективных глобальных ответных мер, направленных на решение проблем, связанных с изменением климата.WWF также успешно выступал за создание международного плана управления белыми медведями.

Уменьшение конфликта

Поскольку изменение климата вынуждает белых медведей проводить больше времени на суше, они чаще вступают в контакт с арктическими сообществами. К сожалению, эти взаимодействия иногда плохо заканчиваются для людей и медведей. В России, на Аляске, в Гренландии и Канаде WWF решает эту проблему, поддерживая местные усилия по защите людей и белых медведей.Посмотрите это видео, чтобы узнать больше о преимуществах привлечения местных жителей к защите белых медведей и сообществ.

Держать белых медведей отдельно от людей лучше для обоих, так как белые медведи, забредающие в сообщества, представляют опасность для людей, и люди часто убивают медведей в ответ. WWF отреагировал на это множеством местных инициатив, направленных на уменьшение конфликтов.

WWF отреагировал на это множеством местных инициатив, направленных на уменьшение конфликтов.

- Мы поддержали разработку стальных контейнеров для хранения пищевых продуктов, чтобы местные жители могли продолжать хранить свою еду на улице, но защитить ее от мародерствующих медведей и электрических заборов, чтобы отделить медведей от собачьих упряжек.

- WWF поддерживает патрулирование белых медведей, чтобы отпугивать медведей до того, как они проникнут в населенные пункты.

- По всей Арктике мы проводим семинары, на которых люди делятся своим опытом и успехами в сохранении мира между людьми и медведями.

Мониторинг популяций

Чтобы реализовать эффективные мероприятия по сохранению белых медведей, мы должны знать о них больше.

В дополнение к поддержке текущей работы ученых по мониторингу условий и перемещений белых медведей для понимания воздействия различных угроз, таких как изменение климата и развитие промышленности в Арктике, на различные популяции белых медведей, WWF и наша партнеры работают над ускорением разработки новых технологий, которые сделают исследования белых медведей более рентабельными, менее инвазивными и предоставят больше полезных данных. Например:

Например:

(Polar B)Ушные бирки:

Несколько лет назад WWF начал работать с IDEO, Misty West, US Fish and Wildlife Service и другими партнерами, чтобы переосмыслить ушные бирки для белых медведей.

Ценность знаний

Знания приходят из многих мест. В Арктике мы говорим о нашей работе как о «основанной на знаниях», а не исключительно «научной». Коренные народы Арктики обладают запасом экологических знаний, основанных на их собственных наблюдениях за окружающей средой и на информации, передаваемой из поколения в поколение.

WWF поощряет использование традиционных экологических знаний (ТЭК) для обоснования политики управления в Арктике. Мы поддержали несколько проектов, которые собирают эту форму знаний, помогая создать более полную базу знаний. WWF также поддерживает исследования TEK в США и Канаде, которые предоставляют бесценную информацию для сохранения и управления видами.

Снижение промышленного воздействия

Цель WWF — обеспечить, чтобы везде, где происходит промышленное развитие, оно было устойчивым и не наносило значительного ущерба популяциям диких животных и экосистемам.Мы предлагаем техническую экспертизу по предотвращению и ликвидации разливов нефти. Мы также выступаем за самые высокие стандарты развития на национальных и международных площадках.

WWF сотрудничает с учеными, защитниками природы и местными жителями, чтобы противостоять разработке месторождений нефти и газа в районах, экологическая ценность которых слишком велика, чтобы рисковать разливами.

Устранение последствий увеличения судоходства в Беринговом проливе

Берингов пролив шириной 58 миль является одним из самых биологически продуктивных сред Арктики и жизненно важным миграционным коридором.Сокращение летнего морского льда резко изменило облик мировой торговли и торговли в Арктике, а рост индустриализации и судоходства может оказать существенное влияние на Берингов пролив и его обитателей. Чтобы противостоять этим растущим угрозам, WWF США вместе с другими академическими и неправительственными партнерами недавно опубликовал «Рекомендуемые меры судоходства для региона Берингова пролива», которые включают пять рекомендаций по обеспечению безопасности в будущем этого глобально значимого морского местообитания:

Чтобы противостоять этим растущим угрозам, WWF США вместе с другими академическими и неправительственными партнерами недавно опубликовал «Рекомендуемые меры судоходства для региона Берингова пролива», которые включают пять рекомендаций по обеспечению безопасности в будущем этого глобально значимого морского местообитания:

.

1) Расширение внедрения электронной навигации и технологий

2) Принятие современных мер по управлению морским движением

3) Установление зоны, которую следует избегать вокруг островов Диомид

4) Разработка отраслевых практик для конкретных регионов для сведения к минимуму неблагоприятных воздействий и рисков

5 ) Укрепление внутреннего и двустороннего потенциала предотвращения чрезвычайных ситуаций и реагирования на них

Эти меры должны быть основаны на выявленном коренном использовании морской среды в Беринговом проливе.Сейчас есть возможность защитить эту новую морскую границу, пока не стало слишком поздно. Двустороннее сотрудничество будет иметь важное значение для успеха этих рекомендаций.

Чтобы помочь морским судам держаться подальше от экологически уязвимых мест, WWF готовит карты уязвимости для районов Арктики. Мы также предложили передовой опыт судоходства в Арктике и продолжаем работать в Международной морской организации над полярным кодексом, который сделает судоходство в Арктике более безопасным.

Защита критически важной среды обитания

Всемирный фонд дикой природы (WWF) признает безотлагательность защиты среды обитания белых медведей, поскольку они быстро теряют свою среду обитания на морском льду из-за изменения климата.

- Мы поддерживаем выявление и охрану важных мест обитания белых медведей (берлог и коридоров передвижения, сезонных кормовых зон/времени и основных мест отдыха в период безо льда).

- Мы поддерживаем исследования, направленные на выявление ценных мест обитания — территорий, где медведи кормятся, ноют и рожают, — и работаем с партнерами над сохранением этих мест.

Обеспечение устойчивой охоты

WWF поддерживает право коренных народов продолжать устойчивую охоту на местных животных.

Защита важной среды обитания белых медведей Деннинг

Наземные и морские берлоги белых медведей все чаще исчезают и находятся под угрозой из-за изменения климата, антропогенного и промышленного воздействия. Морской лед необходим для белых медведей, и, помимо охоты, отдыха и поиска партнеров, многие белые медведи исторически использовали морской лед в качестве платформы для своих материнских берлог. Но изменение климата приводит к таянию и фрагментации морского льда в Арктике, что вынуждает все больше беременных самок строить свои берлоги на суше.Кроме того, новые разведочные и буровые работы на нефть и газ угрожают уязвимым популяциям белых медведей. Эти действия не только усугубляют климатический кризис, но могут беспокоить или даже раздавить белых медведей в их берлогах. WWF работает над тем, чтобы такие места, как Арктический национальный заповедник дикой природы, были защищены для обеспечения выживания белых медведей Америки.

WWF работает над тем, чтобы такие места, как Арктический национальный заповедник дикой природы, были защищены для обеспечения выживания белых медведей Америки.

Хронология сохранения белого медведя

До 1972 г.

Белые медведи являются неотъемлемой частью арктической экосистемы и пищевой цепи коренных народов, которые на протяжении тысячелетий охотятся на белых медведей.Но, начиная с 1700-х годов, европейские, русские и североамериканские охотники и звероловы начали широкомасштабную охоту, что вызвало опасения по поводу будущего выживания белых медведей.

2013

Министры и другие лидеры пяти стран ареала обитания белого медведя встретились в Москве на первом Международном форуме по сохранению белого медведя.

Лидеры взяли на себя серьезные обязательства по решению вопросов среды обитания, исследований и торговли белыми медведями. Мероприятие прошло при поддержке WWF.

Лидеры взяли на себя серьезные обязательства по решению вопросов среды обитания, исследований и торговли белыми медведями. Мероприятие прошло при поддержке WWF.Сегодня

Сегодня белые медведи являются одними из немногих крупных плотоядных, которые все еще встречаются примерно в своей первоначальной среде обитания и ареале, а в некоторых местах примерно в своей естественной численности.

Хотя большинство из 19 популяций в мире вернулись к здоровой численности, между ними есть различия.Некоторые из них стабильны, некоторые, кажется, увеличиваются, а некоторые снижаются из-за различных факторов давления.

Состояние популяций белых медведей

Обновлено за 2019 г. с учетом данных Группы специалистов МСОП по белым медведям- 4 популяции находятся в состоянии упадка

- 2 население увеличивается

- 5 популяций стабильны

- 8 популяций не имеют данных (информация отсутствует или устарела)

Hardship Duty Pay — местонахождение

Hardship Duty Pay — Location (HDP-L) — это специальная выплата в США. Министерство обороны США разрешает военнослужащим постоянно находиться или временно служить в местах со значительно более низким качеством жизни, чем обычно в континентальной части Соединенных Штатов.

Министерство обороны США разрешает военнослужащим постоянно находиться или временно служить в местах со значительно более низким качеством жизни, чем обычно в континентальной части Соединенных Штатов.

HDP-L имеет право компенсировать военнослужащим работу в местах, где они могут испытывать значительные физические трудности, трудные и необычные условия жизни или нездоровые условия и окружающую среду. HDP-L выплачивается частями по 50, 100 и 150 долларов США и не может превышать 300 долларов США в месяц.

| Определенные местоположения | Ежемесячные ставки | Дата вступления в силу | ||

|---|---|---|---|---|

| Страна | Провинция (штат), город или регион | С | По | |

| Афганистан (Примечание 3) | 100 долл. США | 1 ноября 2001 г. | ||

| Албания | 150 долларов | 1 апреля 2002 г. | ||

| Алжир (Примечание 3) | 100 долл. США США | Сентябрь.1, 2007 | ||

| Американское Самоа | 50 долларов | 15 июня 2005 г. | ||

| Ангола | 150 долларов | 1 сентября 2007 г. | ||

| Антарктика | Ниже 60° южной широты | $150 | 1 января 2001 г. | |

| Аэродром Антигуа | 50 долларов | 18 апреля 2002 г. | ||

| Район Полярного круга | Выше 66°33’ северной широты | 150 долл. США | Янв.1, 2001 | |

| Аргентина | Буэнос-Айрес | 50 долларов | 1 октября 2017 г. | |

| Другое | $0 | 1 октября 2017 г. | ||

| Армения | 150 долларов | 1 января 2001 г. | ||

| Вспомогательный аэродром Вознесения | 150 долларов | 18 апреля 2002 г..png) | ||

| Австралия | Алис-Спрингс | 50 долларов | Янв.1, 2001 | |

| Другое | $0 | 1 января 2001 г. | ||

| Азербайджан (Примечание 3) | 100 долл. США | 31 октября 2007 г. | ||

| Азорские острова, Португалия (включая месторождение Лажеш) | $0 | 1 января 2018 г. | ||

| 50 долларов | 1 февраля 2004 г. | 31 декабря 2017 г. | ||

| Багамы | 50 долларов | окт.1, 2017 | ||

| Остров Андрос | 50 долларов | 1 января 2001 г. | 30 сентября 2017 г. | |

| Другое | $0 | 1 января 2001 г. | 30 сентября 2017 г. | |

| Бахрейн | 100 долларов США | 1 октября 2017 г. | ||

| 50 долларов | 1 июня 2014 г. | 30 сентября 2017 г. | ||

| Бангладеш | $150 | Jsn.1, 2001 | ||

| Барбадос | 50 долларов | 1 октября 2017 г. | ||

| Беларусь | 100 долларов | 1 января 2018 г. | ||

| 150 долларов | 1 января 2001 г. | 31 декабря 2017 г. | ||

| Белиз | 150 долларов | 1 октября 2017 г. | ||

| Город Белиз | 100 долларов | 1 февраля 2004 г. | Сентябрь30, 2017 | |

| Другое | $150 | 1 февраля 2004 г. | 30 сентября 2017 г. | |

| Бенин | 150 долларов | 1 января 2001 г. | ||

| Боливия | Кочабамба | 50 долларов | 1 января 2001 г. | |

| Ла-Пас | 150 долларов | 1 сентября 2007 г. | 31 декабря 2017 г. | |

| Санта-Крус | 50 долларов | 1 июня 2012 г. | ||

| Другое | $150 | Сентябрь.1, 2007 | ||

| Босния и Герцеговина | 100 долларов | 1 января 2018 г. | ||

| 150 долларов | 1 апреля 2012 г. | 31 декабря 2017 г. | ||

| Ботсвана | Селеби-Пхикве | 150 долларов | 1 апреля 2012 г. | |

| Другое | 50 долларов | 1 апреля 2012 г. | ||

| Бразилия (штаты) | Amazonas | 50 долларов | Янв.1, 2001 | |

| Гояс | 50 долларов | 1 января 2001 г. | ||

| Мараньян | 50 долларов | 1 января 2001 г. | ||

| Мату-Гросу | 50 долларов | 1 января 2001 г. | ||

| Мату-Гросу-ду-Сул | 50 долларов | 1 января 2001 г. | ||

| Пункт | 50 долларов | 1 января 2001 г. | ||

| Пернамбуку | 50 долларов | Янв.1, 2001 | ||

| Пиауи | 50 долларов | 1 января 2001 г. | ||

| Рондония | 50 долларов | 1 января 2001 г. | ||

| Рорайма | 50 долларов | 1 января 2001 г. | ||

| Бразилия (города) | Белу-Оризонти | 50 долларов США | 1 октября 2017 г. | |

| Бразилиа | 50 долларов | 1 февраля 2004 г. | ||

| Форталеза | 50 долларов | Янв.1, 2001 | ||

| Порту-Алегри | 50 долларов | 1 октября 2017 г. | ||

| Ресифи | 50 долларов | 1 января 2001 г. | ||

| Рио-де-Жанейро | 50 долларов | 1 февраля 2004 г. | ||

| Сан-Паулу | 50 долларов | 14 октября 2001 г. | ||

| Другое | $0 | 1 января 2001 г. | ||

| Бруней | 50 долларов | Янв.1, 2018 | ||

| 100 долларов | 1 января 2001 г. | 31 декабря 2017 г. | ||

| Болгария | 50 долларов | 1 июня 2012 г. | ||

| Буркина-Фасо | 150 долларов | 1 января 2001 г. | ||

| Бирма (Мьянма) | 150 долларов | 1 января 2001 г. | ||

| Бурунди | 100 долларов | 10 мая 2005 г. | ||

| Камбоджа | 150 долл. США | Окт.11, 2001 | ||

| Камерун (Примечание 3) | Районы Крайнего Севера | 100 долл. США США | 7 июня 2017 г. | |

| Северный регион | $100 | 7 июня 2017 г. | ||

| Другое | 150 долларов | 1 сентября 2007 г. | ||

| Канада | Северо-Западные территории | 150 долларов | 1 января 2001 г. | |

| Другое | $0 | Янв.1, 2001 | ||

| Кабо-Верде | 150 долларов | 1 января 2001 г. | ||

| Центральноафриканская Республика | 150 долларов | 1 января 2001 г. | ||

| Чад (Примечание 3) | 100 долл. США | 11 августа 2008 г. | ||

| Архипелаг Чагос | Диего-Гарсия | 150 долларов | 1 января 2001 г. | |

| Другое | 50 долларов | Янв.1, 2001 | ||

| China | Beijing | $100 | Dec. 1, 2007 1, 2007 | |

| Chengdu | $150 | Jan. 1, 2007 | Dec. 31, 2017 | |

| Guangzhou | $100 | Jan. 1, 2018 | ||

| $150 | Jan. 1, 2001 | Dec. 31, 2017 | ||

| Hong Kong | $0 | Jan.1, 2018 | ||

| 50 долларов | 1 февраля 2004 г. | 31 декабря 2017 г. | ||

| Куньмин | $0 | 1 января 2018 г. | ||

| Шанхай | 50 долларов | 1 января 2018 г. | ||

| 100 долларов | 12 апреля 2012 г. | 31 декабря 2017 г. | ||

| Шэньян | 150 долларов | 1 января 2001 г. | Дек.31, 2017 | |

| Другое | 150 долл. США | 1 февраля 2004 г. | ||

| Колумбия | 50 долларов | 1 декабря 2001 г. | 30 сентября 2017 г. | |

| Барранкилья | 50 долларов | 1 октября 2017 г. | ||

| Другое | 100 долларов | 1 октября 2017 г. | ||

| Республика Конго | 150 долларов США | 1 апреля 2012 г. | ||

| Демократическая Республика Конго (бывший Заир) | 100 долларов США | 7 июня 2005 г. | ||

| Острова Кука | Раротонга | 50 долларов США | Янв.1, 2001 | |

| Другое | 100 долларов | 1 января 2001 г. | ||

| Коста-Рика | Сан-Хосе | $0 | 1 декабря 2007 г. | |

| Другое | 50 долларов | 1 января 2001 г. | ||

| *Кот-д’Ивуар | 150 долл. США | 1 июня 2020 г. | ||

| Примечание 3 | 100 долларов США | 1 июня 2003 г. | 31 мая 2020 г. | |

| Куба | Гуантанамо Бэй (Другое) | 100 долларов | Окт.4, 2006 | |

| Залив Гуантанамо, Объединенная оперативная группа | 150 долларов | 4 октября 2006 г. | ||

| *Залив Гуантанамо, Объединенная оперативная группа (примечания 3 и 4) | 100 долларов США | 26 декабря 2006 г. | ||

| Гавана | 150 долларов | 1 января 2001 г. | ||

| Другое | 50 долларов | 1 января 2001 г. | ||

| Джибути (Примечание 3) | 100 долл. США | Авг.1, 2002 | ||

| Доминиканская Республика | 100 долларов США | 1 июня 2012 г. | ||

| Восточный Тимор (Тимор-Лешти) | 150 долларов | 1 июня 2014 г. | ||

| Эквадор | 100 долларов США | 1 октября 2017 г. | ||

| Гуаякиль | 100 долларов | 1 января 2001 г. | 30 сентября 2017 г. | |

| Кито | 50 долларов | 1 июня 2012 г. | сент.30, 2017 | |

| Другое | 50 долларов | 1 июня 2012 г. | 30 сентября 2017 г. | |

| Египет (Примечание 3) | 100 долл. США | 1 апреля 2012 г. | ||

| Сальвадор | 100 долларов | 1 июня 2012 г. | ||

| Экваториальная Гвинея | 150 долларов | 1 сентября 2007 г. | ||

| *Эритрея | 150 долларов | 1 июня 2020 г. | ||

| Примечание 3 | 100 долл. США | Авг.1, 2002 | 31 мая, 2020 | |

| Эстония | 50 долларов | 1 января 2001 г. | ||

| Эфиопия (Примечание 3) | 100 долл. США США | 18 января 2002 г. | ||

| Фиджи | 100 долларов | 1 января 2018 г. | ||

| 150 долларов | 1 апреля 2012 г. | 31 декабря 2017 г. | ||

| Габон | 150 долларов | Окт.1, 2017 | ||

| Либревиль | 100 долларов | 1 июня 2012 г. | 30 сентября 2017 г. | |

| Другое | $150 | 1 января 2001 г. | 30 сентября 2017 г. | |

| Гамбия | 150 долларов | 1 января 2001 г. | ||

| Грузия | 100 долларов | 1 января 2018 г. | ||

| 150 долларов | 1 ноября 2007 г. | Дек.31, 2017 | ||

| Гана | 150 долларов | 1 января 2001 г. | ||

| Греция | Афины | 50 долларов | 1 апреля 2012 г. | |

| Elefsis | 50 долларов | 1 апреля 2012 г. | ||

| Эллиникон | 50 долларов | 1 апреля 2012 г. | ||

| Ретрансляционная станция Кавала | 100 долларов | 1 декабря 2004 г. | Декабрь31, 2007 | |

| Гора Парнис | 50 долларов | 1 апреля 2012 г. | ||

| Гора Патерас | 50 долларов | 1 апреля 2012 г. | ||

| Неа Макри | 50 долларов | 1 апреля 2012 г. | ||

| Пирей | 50 долларов | 1 апреля 2012 г. | ||

| Танагра | 50 долларов | 1 апреля 2012 г. | ||

| Прочее (Примечание 5) | $0 | Янв.1, 2001 | ||

| Гренландия | 150 долларов | 1 января 2001 г. | ||

| Гренада | 50 долларов | 1 января 2001 г. | ||

| Гватемала | Город Гватемала | 100 долларов | 1 апреля 2012 г. | |

| Другое | 150 долларов | 1 апреля 2012 г. | ||

| Гвинея | 150 долларов | 1 января 2001 г. | ||

| Гвинея-Бисау | 150 долл. США | Янв.1, 2001 | ||

| Гайана | 150 долларов | 1 января 2001 г. | ||

| Гаити (Примечание 3) | 150 долл. США | 1 июня 2014 г. | 7 января 2020 г. | |

| 100 долларов | 8 января 2020 г. | |||

| Гондурас | 150 долларов | 1 октября 2017 г. | ||

| 100 долларов | 1 июня 2012 г. | 30 сентября 2017 г. | ||

| Венгрия | Будапешт | $0 | Янв.1, 2001 | |

| Другое | 50 долларов | 1 января 2001 г. | ||

| Исландия | 50 долларов | 1 октября 2017 г. | ||

| Кефлавик-Гриндавик | $0 | 1 декабря 2001 г. | 30 сентября 2017 г. | |

| Рейкьявик | 50 долларов | 1 сентября 2007 г. | 30 сентября 2017 г. | |

| Другое | 50 долларов | 1 апреля 2012 г. | Сентябрь30, 2017 | |

| Индия | 150 долларов | 1 февраля 2004 г. | ||

| *Индонезия (Примечание 3) (Провинции): | 100 долларов США | 1 ноября 2001 г. | 30 сентября 2017 г. | |

| Центральная Ява | 150 долларов | 1 июня 2020 г. | ||

| 100 долларов | 1 октября 2017 г. | 31 мая 2020 г. | ||

| Восточный Калимантан | 150 долларов | 1 июня 2020 г. | ||

| 100 долларов | Окт.1, 2017 | 31 мая, 2020 | ||

| Центральный Сулавеси | 100 долларов | 1 октября 2017 г. | ||

| Папуа | 100 долларов | 1 октября 2017 г. | ||

| Регион Ачех | 150 долларов | 1 июня 2020 г. | ||

| 100 долларов | 1 октября 2017 г. | 31 мая 2020 г. | ||

| *Индонезия (город) | Джакарта | 150 долларов | 1 июня 2020 г. | |

| 100 долларов | Окт.1, 2017 | 31 мая, 2020 | ||

| Индонезия | Другое | 150 долл. США | 1 октября 2017 г. | |

| Ирак (включая нефтяной терминал Аль-Басра) (Примечание 3) | 100 долл. США США | 23 марта 2010 г. | ||

| Израиль | 50 долларов | 1 октября 2017 г. | ||

| Ямайка | Кингстон | 150 долларов | 1 октября 2017 г. | |

| 100 долларов | Сентябрь.1, 2007 | 30 сентября, 2017 | ||

| Другое | $0 | 1 января 2001 г. | ||

| Иордания (Примечание 3) | 100 долл. США | 28 мая 2016 г. | ||

| 50 долларов | 18 января 2002 г. | 27 июня 2016 г. | ||

| Казахстан | $150 | 1 января 2001 г. | 31 декабря 2017 г. | |

| Алматы | 100 долларов США | Янв.1, 2018 | ||

| Другое | $150 | 1 января 2018 г. | ||

| Кения (Примечание 3) | 100 долл. США США | 23 мая 2002 г. | ||

| Кирибати, Республика | Киритимати (остров Рождества) | 50 долларов США | 8 февраля 2011 г. | |

| Другое | $0 | 8 февраля 2011 г. | ||

| Корея, Народно-Демократическая Республика (Северная Корея) | 150 долларов США | Янв.1, 2001 | ||

| Республика Корея (Южная Корея) | Район 1 (Примечание 6) | 150 долл. США | 1 января 2001 г. | |

| Лагерь Йонъин | 100 долларов | 1 февраля 2003 г. | ||

| Авиабаза Кванджу | 100 долларов | 1 октября 2004 г. | ||

| Пхохан | 100 долларов | Ноябрь.1, 2003 | ||

| Другое | 50 долларов | 1 января 2001 г. | ||

| Косово (Примечание 3) | 100 долл. США | 1 сентября 2007 г. | ||

| Кувейт | 50 долларов | 1 июня 2012 г. | ||

| Кыргызстан | $150 | 1 июня 2014 г. | ||

| Лаос | 150 долларов | 1 января 2001 г. | ||

| Латвия | 50 долларов | Янв.1, 2001 | ||

| Ливан (Примечание 3) | 100 долл. США | 1 декабря 2004 г. | ||

| Лесото | 100 долларов | 1 января 2018 г. | ||

| 150 долларов | 1 декабря 2004 г. | 31 декабря 2017 г. | ||

| Либерия | 100 долл. США | 1 июня 2014 г. | ||

| Ливия (Примечание 3) | 100 долл. США | 26 апреля 2011 г. | ||

| Литва | 50 долларов | 1 апреля 2012 г. | ||

| Македония | 50 долларов | 1 июня 2012 г. | ||

| Мадагаскар | 150 долларов | Янв.1, 2001 | ||

| Малави | 150 долларов | 1 декабря 2004 г. | ||

| Малайзия | 50 долларов | 14 октября 2001 г. | ||

| Мали (Примечание 3) | 100 долл. США | 7 июня 2017 г. | ||

| 150 долларов | 1 октября 2013 г. | 6 июня 2017 г. | ||

| Мальта | 50 долларов | 1 сентября 2007 г. | ||

| Маршалловы Острова | Маджуро | 150 долларов | 1 апреля 2012 г. | |

| Другое | 50 долларов | Янв.1, 2001 | ||

| Мавритания | 150 долларов | 1 января 2001 г. | ||

| Маврикий | 50 долларов | 1 января 2001 г. | ||

| Мексика | Сьюдад-Хуарес | 150 долларов США | 1 октября 2017 г. | |

| 50 долларов | 1 апреля 2012 г. | 30 сентября 2017 г. | ||

| Гвадалахара | 100 долларов | Окт.1, 2017 | ||

| 50 долларов | 1 апреля 2012 г. | 30 сентября 2017 г. | ||

| Эрмосильо | 100 долларов | 1 апреля 2012 г. | ||

| Матаморос | 150 долларов | 1 октября 2017 г. | ||

| 50 долларов | 1 апреля 2012 г. | 30 сентября 2017 г. | ||

| Мазатлан | 50 долларов | 1 апреля 2012 г. | ||

| Мерида | 100 долларов | 1 апреля 2012 г. | ||

| Метапа | 100 долларов | Сентябрь. 1, 2007 1, 2007 | ||

| Мехико Федеральный округ/Сьюдад-де-Мехико | 100 долларов США | 1 февраля 2004 г. | ||

| Монтеррей | 100 долларов | 1 октября 2017 г. | ||

| 50 долларов | 1 сентября 2007 г. | 30 сентября 2017 г. | ||

| Ногалес | 100 долларов | 1 октября 2017 г. | ||

| 50 долларов | Сентябрь.1, 2007 | 30 сентября, 2017 | ||

| Нуэво-Ларедо | 150 долларов | 1 октября 2017 г. | ||

| 50 долларов | 1 февраля 2004 г. | 30 сентября 2017 г. | ||

| Рейноса | 100 долларов | 1 октября 2017 г. | ||

| 50 долларов | 1 апреля 2012 г. | 30 сентября 2017 г. | ||

| Тапачула | 100 долларов | Янв. 1, 2001 1, 2001 | ||

| Тихуана | 100 долларов | 1 октября 2017 г. | ||

| 50 долларов | 1 сентября 2007 г. | 30 сентября 2017 г. | ||

| Тустла Гутьеррес | 50 долларов | 1 января 2001 г. | ||

| Другое | $0 | 1 января 2001 г. | ||

| Микронезия, Федеративные Штаты | 150 долларов | Дек.1, 2004 | ||

| Молдова | $100 | 1 января 2018 г. | ||

| 150 долларов | 1 января 2001 г. | 31 декабря 2017 г. | ||

| Монголия | 150 долларов | 1 января 2001 г. | ||

| Черногория | Подгорица | 100 долларов | 1 января 2018 г. | |

| 150 долларов | 1 июня 2014 г. | Дек. 31, 2017 31, 2017 | ||

| Другое | 50 долларов | 1 июня 2012 г. | ||

| Марокко | Касабланка | 50 долларов | 1 апреля 2012 г. | |

| Рабат | 50 долларов | 1 октября 2017 г. | ||

| Продажа | 50 долларов | 1 октября 2017 г. | ||

| Другое | $0 | 1 апреля 2012 г. | ||

| Мозамбик | 150 долларов | Янв.1, 2001 | ||

| Намибия | 50 долларов | 1 сентября 2007 г. | ||

| Никарагуа | 150 долларов | 1 октября 2017 г. | ||

| Манагуа | 100 долларов | 1 декабря 2007 г. | 30 сентября 2017 г. | |

| Другое | $150 | 1 февраля 2004 г. | 30 сентября 2017 г. | |

| Нигер (Примечание 3) | 100 долл. США США | 7 июня 2017 г. | ||

| 150 долларов | Янв.1, 2001 | 6 июня, 2017 | ||

| Нигерия | 150 долларов | 1 января 2001 г. | ||

| Оман | Маскат | 50 долларов | 1 октября 2017 г. | |

| $0 | 1 июня 2012 г. | 30 сентября 2017 г. | ||

| Салала | 100 долларов | 1 апреля 2012 г. | 31 декабря 2017 г. | |

| Другое | 100 долларов | Янв.1, 2018 | ||

| 150 долларов | 1 апреля 2012 г. | 31 декабря 2017 г. | ||

| Пакистан (Примечание 3) | 100 долл. США | 1 ноября 2001 г. | ||

| Палау | 50 долларов | 1 января 2001 г. | ||

| Панама | 50 долларов | 1 октября 2017 г. | ||

| Панама-Сити | $0 | 1 января 2001 г. | Сентябрь30, 2017 | |

| Другое | 50 долларов | 1 января 2001 г. | 30 сентября 2017 г. | |

| Папуа-Новая Гвинея | 150 долл. США | 1 января 2001 г. | ||

| Парагвай | 50 долларов | 1 января 2001 г. | ||

| Перу | 100 долларов | 1 июня 2012 г. | ||

| Филиппины | 100 долларов | 1 января 2001 г. | Дек.31, 2017 | |

| Город Давао | $0 | 1 января 2018 г. | ||

| Другое | 100 долларов | 1 января 2018 г. | ||

| Катар | Авиабаза Аль-Удейд | 50 долларов | 1 апреля 2002 г. | |

| Кэмп Снупи (Международная авиабаза Доха) | 50 долларов США | 1 апреля 2002 г. | 30 сентября 2017 г. | |

| Лагерь Ас-Сайлия | 50 долларов | 1 апреля 2002 г. | ||

| Доха | 50 долларов | Окт.1, 2017 | ||

| Другое | 100 долларов | 1 октября 2017 г. | ||

| 50 долларов | 1 апреля 2002 г. | 30 сентября 2017 г. | ||

| Румыния | 50 долларов | 1 июня 2012 г. | ||

| Россия | $150 | 1 октября 2017 г. | ||

| Москва | $100 | 1 июня 2012 г. | 30 сентября 2017 г. | |

| ул.Санкт-Петербург | 100 долларов США | 1 июня 2012 г. | 30 сентября 2017 г. | |

| Другое | $150 | 14 октября 2001 г. | 30 сентября 2017 г. | |

| Руанда | 100 долларов | 1 января 2018 г. | ||

| 150 долларов | 1 июня 2014 г. | 31 декабря 2017 г. | ||